THÔNG TƯ

Quy định phương pháp tính lãi trong hoạt động nhận tiền gửi, cấp tín dụng giữa tổ chức tín dụng với khách hàng

Căn cứ Luật Ngân hàng Nhà nước Việt Nam ngày 16 tháng 6 năm 2010;

Căn cứ Luật các tổ chức tín dụng ngày 16 tháng 6 năm 2010;

Căn cứ Nghị định số 16/2017/NĐ-CP ngày 17 tháng 02 năm 2017 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Ngân hàng Nhà nước Việt Nam;

Theo đề nghị của Vụ trưởng Vụ Tài chính - Kế toán;

Thống đốc Ngân hàng Nhà nước Việt Nam ban hành Thông tư quy định phương pháp tính lãi trong hoạt động nhận tiền gửi, cấp tín dụng giữa tổ chức tín dụng với khách hàng.

Điều 1. Phạm vi điều chỉnh

Thông tư này quy định về phương pháp tính lãi phát sinh trong hoạt động nhận tiền gửi, cấp tín dụng giữa tổ chức tín dụng, chi nhánh ngân hàng nước ngoài với khách hàng.

Điều 2. Đối tượng áp dụng

1. Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài nhận tiền gửi của khách hàng, cấp tín dụng cho khách hàng (sau đây gọi là tổ chức tín dụng).

2. Khách hàng gửi tiền, nhận cấp tín dụng tại tổ chức tín dụng (sau đây gọi là khách hàng).

Điều 3. Giải thích từ ngữ

1. Số tiền lãi: là khoản tiền tổ chức tín dụng phải trả cho khách hàng gửi tiền hoặc khách hàng nhận cấp tín dụng phải trả cho tổ chức tín dụng về việc sử dụng khoản tiền đã nhận.

2. Thời hạn tính lãi: là toàn bộ khoảng thời gian do tổ chức tín dụng và khách hàng thỏa thuận để tính số tiền lãi của khoản tiền gửi, cấp tín dụng phù hợp với quy định tại Thông tư này.

3. Kỳ tính lãi: là khoảng thời gian trong thời hạn tính lãi mà tổ chức tín dụng và khách hàng thỏa thuận dùng để tính số tiền lãi.

Kỳ tính lãi có thể được xác định bằng giờ, ngày, tuần, tháng, năm theo thỏa thuận giữa tổ chức tín dụng và khách hàng phù hợp với quy định của pháp luật.

Điều 4. Nguyên tắc tính lãi

1. Lãi suất tính lãi: được quy đổi theo tỷ lệ %/năm (lãi suất năm); một năm là ba trăm sáu mươi lăm ngày.

Thời gian sử dụng để quy đổi mức lãi suất tính lãi theo tỷ lệ %/tháng, %/tuần, %/giờ sang mức lãi suất theo tỷ lệ %/ngày; quy đổi mức lãi suất theo tỷ lệ %/ngày sang mức lãi suất theo tỷ lệ %/năm và ngược lại được tính như sau:

a) Một năm là ba trăm sáu mươi lăm ngày;

b) Một tháng là ba mươi ngày;

c) Một tuần là bảy ngày;

d) Một ngày là hai mươi tư giờ.

2. Đối với khoản tiền gửi, cấp tín dụng có thời hạn từ một ngày trở lên:

Tổ chức tín dụng được thỏa thuận với khách hàng về thời hạn tính lãi và thời điểm xác định số dư để tính lãi theo một trong hai cách sau:

a) Thời hạn tính lãi được xác định từ ngày tiếp theo ngày giải ngân khoản cấp tín dụng hoặc ngày tiếp theo ngày nhận tiền gửi đến hết ngày thanh toán hết khoản cấp tín dụng, khoản tiền gửi (bỏ ngày đầu, tính ngày cuối của thời hạn tính lãi) và thời điểm xác định số dư để tính lãi là đầu mỗi ngày trong thời hạn tính lãi.

b) Thời hạn tính lãi được xác định từ ngày giải ngân khoản cấp tín dụng hoặc ngày nhận tiền gửi đến hết ngày liền kề trước ngày thanh toán hết khoản cấp tín dụng, khoản tiền gửi (tính ngày đầu, bỏ ngày cuối của thời hạn tính lãi) và thời điểm xác định số dư để tính lãi là cuối mỗi ngày trong thời hạn tính lãi.

3. Đối với khoản tiền gửi, cấp tín dụng mà thời hạn tính từ khi nhận tiền gửi hoặc từ khi giải ngân khoản cấp tín dụng đến khi thanh toán hết khoản tiền gửi, khoản cấp tín dụng dưới một ngày: Tổ chức tín dụng thỏa thuận với khách hàng về thời hạn tính lãi được tính từ khi nhận tiền gửi hoặc từ khi giải ngân khoản cấp tín dụng đến khi thanh toán hết khoản tiền gửi, khoản cấp tín dụng, nhưng không được vượt quá một ngày.

4. Tổ chức tín dụng và khách hàng được thỏa thuận về mức lãi suất, phương pháp tính lãi phù hợp với quy định của pháp luật về nhận tiền gửi, cấp tín dụng và quy định tại Thông tư này.

Điều 5. Minh bạch lãi suất

1. Phương pháp tính lãi

a) Yếu tố tính lãi:

(i) Thời hạn tính lãi: Được xác định theo quy định tại điểm a khoản 2 Điều 4 Thông tư này.

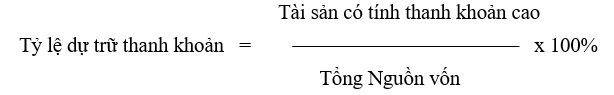

(ii) Số dư thực tế: Là số dư đầu ngày tính lãi của số dư tiền gửi, số dư nợ gốc trong hạn, số dư nợ gốc quá hạn, số dư lãi chậm trả thực tế mà bên nhận tiền gửi, bên nhận cấp tín dụng còn phải trả cho bên gửi tiền, bên cấp tín dụng được sử dụng để tính lãi theo thỏa thuận và quy định của pháp luật về nhận tiền gửi, cấp tín dụng.

(iii) Số ngày duy trì số dư thực tế: Là số ngày mà số dư thực tế đầu mỗi ngày không thay đổi.

(iv) Lãi suất tính lãi: Được tính theo tỷ lệ %/năm theo quy định tại khoản 1 Điều 4 Thông tư này.

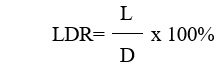

b) Công thức tính lãi:

Số tiền lãi của từng kỳ tính lãi được xác định như sau:

- Số tiền lãi của một ngày được tính toán như sau:

Số tiền lãi của kỳ tính lãi bằng (=) tổng số tiền lãi ngày của toàn bộ các ngày trong kỳ tính lãi.

- Đối với các khoản tiền gửi, cấp tín dụng có thời gian duy trì số dư thực tế nhiều hơn một (01) ngày trong kỳ tính lãi, được sử dụng công thức rút gọn sau để tính lãi:

2. Minh bạch lãi suất

a) Đối với khoản tiền gửi, cấp tín dụng có thỏa thuận được lập thành văn bản dưới hình thức thỏa thuận cụ thể hoặc thỏa thuận khung và thỏa thuận cụ thể:

(i) Văn bản thỏa thuận nhận tiền gửi, cấp tín dụng giữa tổ chức tín dụng và khách hàng phải có nội dung về phương pháp tính lãi và mức lãi suất tính lãi; trường hợp thỏa thuận áp dụng lãi suất điều chỉnh thì trong văn bản thỏa thuận phải có nội dung về nguyên tắc và các yếu tố để xác định lãi suất điều chỉnh và tại thời điểm điều chỉnh lãi suất, tổ chức tín dụng phải thông báo cho khách hàng bằng văn bản về mức lãi suất cụ thể được điều chỉnh.

(ii) Đối với khoản tiền gửi, cấp tín dụng có thời hạn từ một ngày trở lên có thỏa thuận phương pháp tính lãi khác với phương pháp tính lãi quy định tại khoản 1 Điều này: Ngoài việc thực hiện quy định tại điểm a(i) khoản này thì tổ chức tín dụng phải ghi rõ mức lãi suất năm tương ứng theo phương pháp tính lãi quy định tại khoản 1 Điều này trong văn bản thỏa thuận nhận tiền gửi, cấp tín dụng; trường hợp thỏa thuận áp dụng lãi suất điều chỉnh thì tại thời điểm điều chỉnh lãi suất, trong thông báo về mức lãi suất cụ thể được điều chỉnh, tổ chức tín dụng phải ghi rõ mức lãi suất năm tương ứng theo phương pháp tính lãi quy định tại khoản 1 Điều này.

b) Đối với các khoản tiền gửi, cấp tín dụng sử dụng hợp đồng theo mẫu hoặc điều kiện giao dịch chung trong giao kết thỏa thuận nhận tiền gửi, cấp tín dụng:

(i) Tổ chức tín dụng phải thực hiện minh bạch thông tin về hợp đồng theo mẫu hoặc điều kiện giao dịch chung theo quy định của pháp luật về nhận tiền gửi và cấp tín dụng. Ngoài ra, tổ chức tín dụng phải niêm yết công khai thông tin về phương pháp tính lãi tại trụ sở và đăng tải trên trang thông tin điện tử của tổ chức tín dụng (nếu có).

Trước khi thực hiện giao dịch, tổ chức tín dụng phải cung cấp đầy đủ thông tin cho khách hàng về phương pháp tính lãi và mức lãi suất tính lãi; trường hợp có áp dụng lãi suất điều chỉnh thì thông tin cung cấp phải bao gồm cả nguyên tắc và các yếu tố để xác định lãi suất điều chỉnh và tại thời điểm điều chỉnh lãi suất, tổ chức tín dụng phải thông báo cho khách hàng về mức lãi suất cụ thể được điều chỉnh. Tổ chức tín dụng phải có xác nhận của khách hàng về việc đã được tổ chức tín dụng cung cấp đầy đủ thông tin trong trường hợp pháp luật về nhận tiền gửi, cấp tín dụng có quy định.

(ii) Đối với khoản tiền gửi, cấp tín dụng có thời hạn từ một ngày trở lên thỏa thuận phương pháp tính lãi khác với phương pháp tính lãi quy định tại khoản 1 Điều này: Ngoài thực hiện quy định tại điểm b(i) khoản này thì tổ chức tín dụng phải cung cấp cho khách hàng mức lãi suất năm tương ứng theo phương pháp tính lãi quy định tại khoản 1 Điều này; trường hợp có áp dụng lãi suất điều chỉnh thì tại thời điểm điều chỉnh lãi suất, tổ chức tín dụng phải thông báo cho khách hàng về mức lãi suất cụ thể được điều chỉnh và mức lãi suất năm tương ứng theo phương pháp tính lãi quy định tại khoản 1 Điều này.

Điều 6. Hạch toán kế toán

Tổ chức tín dụng thực hiện hạch toán kế toán thu nhập, chi phí lãi tuân thủ quy định của pháp luật về kế toán và các quy định khác của pháp luật có liên quan.

Điều 7. Trách nhiệm của các đơn vị Ngân hàng Nhà nước

1. Vụ Tài chính - Kế toán làm đầu mối xử lý các vấn đề vướng mắc liên quan đến việc triển khai thực hiện Thông tư này.

2. Cơ quan Thanh tra, giám sát ngân hàng có trách nhiệm thanh tra, giám sát việc thực hiện Thông tư này và xử lý các vi phạm theo thẩm quyền.

Điều 8. Điều khoản chuyển tiếp

1. Việc tính lãi của khoản tiền gửi, cấp tín dụng có thỏa thuận giữa tổ chức tín dụng và khách hàng về phương pháp tính lãi trước ngày Thông tư này có hiệu lực thi hành được tiếp tục thực hiện theo các thỏa thuận đã ký kết phù hợp với quy định của pháp luật tại thời điểm ký kết; trường hợp tổ chức tín dụng và khách hàng thỏa thuận sửa đổi, bổ sung về phương pháp tính lãi thì phải phù hợp với quy định tại Thông tư này.

2. Việc tính lãi của khoản tiền gửi không có thỏa thuận giữa tổ chức tín dụng và khách hàng về phương pháp tính lãi trước ngày Thông tư này có hiệu lực thi hành được thực hiện như sau:

a) Đối với tiền gửi không có thỏa thuận về kỳ hạn gửi tiền: Kể từ ngày Thông tư này có hiệu lực thi hành, tổ chức tín dụng chuyển sang tính lãi theo quy định tại Thông tư này và thông báo cho khách hàng gửi tiền.

b) Đối với tiền gửi có thỏa thuận về kỳ hạn gửi tiền: Kể từ ngày Thông tư này có hiệu lực thi hành, tổ chức tín dụng tiếp tục tính lãi theo phương pháp tính lãi đang thực hiện trước ngày Thông tư này có hiệu lực cho đến hết thời hạn của khoản tiền gửi; trường hợp tổ chức tín dụng và khách hàng thỏa thuận bổ sung về phương pháp tính lãi thì phải phù hợp với quy định tại Thông tư này.

Điều 9. Tổ chức thực hiện

1. Thông tư này có hiệu lực thi hành kể từ ngày 01 tháng 01 năm 2018.

2. Kể từ ngày Thông tư này có hiệu lực thi hành, các văn bản sau đây hết hiệu lực thi hành:

a) Quyết định số 652/2001/QĐ-NHNN ngày 17 tháng 5 năm 2001 của Thống đốc Ngân hàng Nhà nước về việc ban hành Quy định phương pháp tính và hạch toán thu, trả lãi của Ngân hàng Nhà nước và các tổ chức tín dụng;

b) Quyết định số 51/2006/QĐ-NHNN ngày 06 tháng 10 năm 2006 của Thống đốc Ngân hàng Nhà nước về việc huỷ bỏ Điều 4 của quy định phương pháp tính và hạch toán thu, trả lãi của Ngân hàng Nhà nước và các tổ chức tín dụng ban hành kèm theo Quyết định số 652/2001/QĐ-NHNN ngày 17 tháng 5 năm 2001 của Thống đốc Ngân hàng Nhà nước;

c) Khoản 2 Điều 13 Quyết định số 1160/2004/QĐ-NHNN ngày 13 tháng 9 năm 2004 của Thống đốc Ngân hàng Nhà nước về việc ban hành Quy chế về tiền gửi tiết kiệm.

3. Chánh Văn phòng, Vụ trưởng Vụ Tài chính - Kế toán, Chánh Thanh tra Cơ quan Thanh tra, giám sát ngân hàng, Thủ trưởng các đơn vị liên quan thuộc Ngân hàng Nhà nước, Giám đốc Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương, Chủ tịch Hội đồng quản trị, Chủ tịch Hội đồng thành viên và Tổng giám đốc (Giám đốc) các tổ chức tín dụng chịu trách nhiệm tổ chức thực hiện Thông tư này./.