THÔNG TƯ

Quy định tỷ lệ an toàn vốn đối với

ngân hàng, chi nhánh ngân hàng nước ngoài

Căn cứ Luật Ngân hàng Nhà nước Việt Nam số 46/2010/QH12 ngày 16 tháng 6 năm 2010;

Căn cứ Luật các tổ chức tín dụng số 47/2010/QH12 ngày 16 tháng 6 năm 2010;

Căn cứ Nghị định số 156/2013/NĐ-CP ngày 11 tháng 11 năm 2013 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Ngân hàng Nhà nước Việt Nam;

Theo đề nghị của Chánh Thanh tra, giám sát ngân hàng;

Thống đốc Ngân hàng Nhà nước Việt Nam (sau đây gọi là Ngân hàng Nhà nước) ban hành Thông tư quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài.

Chương I

QUY ĐỊNH CHUNG

Điều 1. Phạm vi điều chỉnh và đối tượng áp dụng

1. Thông tư này quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài tại Việt Nam.

2. Đối tượng áp dụng gồm:

a) Ngân hàng: Ngân hàng thương mại nhà nước, ngân hàng thương mại cổ phần, ngân hàng liên doanh, ngân hàng 100% vốn nước ngoài;

b) Chi nhánh ngân hàng nước ngoài.

3. Thông tư này không áp dụng đối với các ngân hàng được đặt vào kiểm soát đặc biệt.

Điều 2. Giải thích từ ngữ

Trong Thông tư này, các từ ngữ dưới đây được hiểu như sau:

1. Tài sản tài chính là các loại tài sản sau:

a) Tiền mặt;

b) Công cụ vốn chủ sở hữu của đơn vị khác;

c) Quyền theo hợp đồng để:

(i) Nhận tiền mặt hoặc tài sản tài chính khác từ đơn vị khác; hoặc

(ii) Trao đổi các tài sản tài chính hoặc nợ phải trả tài chính với đơn vị khác theo các điều kiện có thể có lợi cho ngân hàng, chi nhánh ngân hàng nước ngoài;

d) Hợp đồng sẽ hoặc có thể được thanh toán bằng các công cụ vốn chủ sở hữu của ngân hàng.

2. Nợ phải trả tài chính là các nghĩa vụ sau:

a) Mang tính bắt buộc để:

(i) Thanh toán tiền mặt hoặc tài sản tài chính cho đơn vị khác;

(ii) Trao đổi các tài sản tài chính hoặc nợ phải trả tài chính với đơn vị khác theo các điều kiện không có lợi cho ngân hàng, chi nhánh ngân hàng nước ngoài; hoặc

b) Hợp đồng sẽ hoặc có thể được thanh toán bằng các công cụ vốn chủ sở hữu của ngân hàng.

3. Công cụ tài chính là hợp đồng làm tăng tài sản tài chính của một bên và nợ phải trả tài chính hoặc công cụ vốn chủ sở hữu của bên khác.

4. Công cụ vốn chủ sở hữu là hợp đồng chứng tỏ được những lợi ích còn lại về tài sản của đơn vị sau khi trừ đi toàn bộ nghĩa vụ của đơn vị đó. Công cụ vốn chủ sở hữu có tính chất nợ do ngân hàng phát hành gồm cổ phiếu ưu đãi cổ tức và các công cụ vốn chủ sở hữu khác đáp ứng các điều kiện sau:

a) Được mua lại theo quy định của pháp luật và đảm bảo sau khi thực hiện vẫn tuân thủ các giới hạn, tỷ lệ an toàn theo quy định;

b) Có thể dùng để bù đắp khoản lỗ mà ngân hàng không phải ngừng các giao dịch tự doanh;

c) Không phải trả cổ tức ưu đãi và chuyển cổ tức ưu đãi sang năm tiếp theo trong trường hợp việc trả cổ tức ưu đãi dẫn đến kết quả kinh doanh của ngân hàng bị lỗ.

5. Nợ thứ cấp (subordinated debt) là khoản nợ mà chủ nợ đồng ý thỏa thuận thanh toán sau các nghĩa vụ, chủ nợ có bảo đảm và không bảo đảm khác khi đơn vị vay nợ bị phá sản, giải thể.

6. Khách hàng là cá nhân, pháp nhân (bao gồm cả tổ chức tín dụng, chi nhánh ngân hàng nước ngoài) có quan hệ tín dụng, gửi tiền với ngân hàng, chi nhánh ngân hàng nước ngoài, trừ các đối tác quy định tại khoản 7 Điều này.

7. Đối tác là cá nhân, pháp nhân (bao gồm cả tổ chức tín dụng, chi nhánh ngân hàng nước ngoài) có giao dịch quy định tại khoản 4 Điều 8 Thông tư này với ngân hàng, chi nhánh ngân hàng nước ngoài.

8. Khoản phải đòi của ngân hàng, chi nhánh ngân hàng nước ngoài bao gồm:

a) Các khoản cấp tín dụng, bao gồm cả khoản ủy thác cấp tín dụng và khoản mua có bảo lưu quyền truy đòi công cụ chuyển nhượng, giấy tờ có giá khác, trừ các khoản mua có kỳ hạn công cụ chuyển nhượng, giấy tờ có giá khác;

b) Giấy tờ có giá do đơn vị khác phát hành;

c) Quyền theo hợp đồng để nhận tiền mặt hoặc tài sản tài chính khác từ đơn vị khác theo quy định của pháp luật, trừ các khoản quy định tại điểm a và b khoản này;

9. Danh mục cấp tín dụng bán lẻ là danh mục các khoản cấp tín dụng cho khách hàng là cá nhân (không bao gồm các khoản cho vay bảo đảm bằng bất động sản quy định tại khoản 10 Điều này, khoản cho vay thế chấp nhà quy định tại khoản 11 Điều này, các khoản cho vay để kinh doanh chứng khoán) mà số dư cấp tín dụng (đã giải ngân và chưa giải ngân) của một khách hàng đảm bảo đồng thời:

a) Không vượt quá 8 tỷ đồng Việt Nam;

b) Không vượt quá 0,2% tổng số dư của toàn bộ danh mục cấp tín dụng bán lẻ (đã giải ngân và chưa giải ngân) của ngân hàng, chi nhánh ngân hàng nước ngoài.

10. Khoản cho vay bảo đảm bằng bất động sản là khoản cho vay đối với cá nhân, pháp nhân để mua bất động sản, thực hiện dự án bất động sản và được bảo đảm bằng chính bất động sản, dự án bất động sản hình thành từ khoản cho vay theo các quy định của pháp luật về giao dịch đảm bảo.

11. Khoản cho vay thế chấp nhà là khoản cho vay bảo đảm bằng bất động sản đối với cá nhân để mua nhà đáp ứng đầy đủ các điều kiện sau:

a) Nguồn tiền trả nợ không phải là nguồn tiền cho thuê nhà hình thành từ khoản cho vay;

b) Nhà đã hoàn thành theo hợp đồng mua bán nhà;

c) Ngân hàng, chi nhánh ngân hàng nước ngoài có đầy đủ quyền hợp pháp để xử lý nhà thế chấp khi khách hàng không trả được nợ theo quy định của pháp luật về giao dịch đảm bảo;

d) Nhà hình thành từ khoản cho vay thế chấp này phải được định giá độc lập (được bên thứ ba định giá hoặc được bộ phận độc lập với bộ phận phê duyệt tín dụng của ngân hàng, chi nhánh ngân hàng nước ngoài định giá) với nguyên tắc thận trọng (giá trị không cao hơn giá thị trường tại thời điểm xét duyệt cho vay) theo quy định của ngân hàng, chi nhánh ngân hàng nước ngoài.

12. Khoản cấp tín dụng chuyên biệt (Specialised lending) là các khoản cấp tín dụng để thực hiện dự án, đầu tư máy móc thiết bị hoặc mua hàng hóa, đáp ứng các tiêu chí sau:

a) Khách hàng vay vốn là pháp nhân được thành lập chỉ để thực hiện dự án, khai thác máy móc thiết bị, kinh doanh hàng hóa được hình thành từ nguồn vốn cấp tín dụng, không có hoạt động kinh doanh khác;

b) Được bảo đảm bằng dự án, máy móc thiết bị, hàng hóa được hình thành từ nguồn vốn cấp tín dụng và toàn bộ nguồn tiền trả nợ là nguồn tiền hình thành từ việc kinh doanh, khai thác dự án, máy móc, thiết bị và hàng hóa đó;

c) Ngân hàng, chi nhánh ngân hàng nước ngoài có quyền theo hợp đồng cấp tín dụng để kiểm soát toàn bộ việc giải ngân theo tiến độ của dự án, đầu tư máy móc, thiết bị, mua hàng hóa và quản lý thu nhập, dòng tiền của việc kinh doanh, khai thác dự án, máy móc, thiết bị và hàng hóa đó để thu hồi nợ theo hợp đồng cấp tín dụng;

d) Được thực hiện dưới các hình thức:

(i) Cấp tín dụng tài trợ dự án (Project Finance) là khoản cấp tín dụng chuyên biệt để thực hiện dự án;

(ii) Cấp tín dụng tài trợ dự án kinh doanh bất động sản (Income producing real estate) là các khoản cấp tín dụng chuyên biệt để thực hiện dự án kinh doanh bất động sản (văn phòng, trung tâm thương mại, khu đô thị, tòa nhà phức hợp, kho bãi, khách sạn, khu công nghiệp...);

(iii) Cấp tín dụng tài trợ máy móc thiết bị (Object Finance) là các khoản cấp tín dụng chuyên biệt để đầu tư máy móc, thiết bị (tàu thủy, máy bay, vệ tinh, tàu hỏa...);

(iv) Cấp tín dụng tài trợ hàng hóa (Commodities Finance) là các khoản cấp tín dụng chuyên biệt để mua hàng hóa (dầu thô, kim loại, ngũ cốc,...).

13. Bất động sản kinh doanh là bất động sản được đầu tư, mua, nhận chuyển nhượng, thuê, thuê mua để bán, chuyển nhượng, cho thuê, cho thuê lại, cho thuê mua nhằm mục đích sinh lợi.

14. Giao dịch Repo là giao dịch trong đó một bên bán và chuyển giao quyền sở hữu tài sản tài chính cho một bên khác, đồng thời cam kết sẽ mua lại và nhận lại quyền sở hữu tài sản tài chính đó sau một thời gian xác định với một mức giá xác định.

15. Giao dịch Reverse Repo là giao dịch trong đó một bên mua và nhận chuyển giao quyền sở hữu tài sản tài chính từ một bên khác, đồng thời cam kết sẽ bán lại và chuyển giao quyền sở hữu tài sản tài chính đó sau một thời gian xác định với một mức giá xác định, bao gồm cả giao dịch mua có kỳ hạn tài sản tài chính theo quy định của Ngân hàng Nhà nước về hoạt động chiết khấu công cụ chuyển nhượng, giấy tờ có giá khác.

16. Doanh nghiệp xếp hạng tín nhiệm độc lập bao gồm:

a) Tổ chức xếp hạng tín nhiệm Moody’s, Standard & Poor, Fitch Rating;

b) Các doanh nghiệp xếp hạng tín nhiệm được thành lập theo quy định của pháp luật Việt Nam về dịch vụ xếp hạng tín nhiệm.

17. Xếp hạng tín nhiệm tự nguyện là việc doanh nghiệp xếp hạng tín nhiệm độc lập tự nguyện thực hiện xếp hạng tín nhiệm, không có thỏa thuận với đối tượng được xếp hạng tín nhiệm.

18. Xếp hạng tín nhiệm thỏa thuận là việc doanh nghiệp xếp hạng tín nhiệm độc lập thực hiện xếp hạng tín nhiệm theo thỏa thuận giữa doanh nghiệp xếp hạng tín nhiệm độc lập và đối tượng được xếp hạng tín nhiệm.

19. OECD là tổ chức Hợp tác Kinh tế và Phát triển (Organization for Economic Cooperation and Development).

20. Tổ chức tài chính quốc tế gồm:

a) Nhóm ngân hàng thế giới gồm: Ngân hàng Tái thiết và Phát triển quốc tế (The International Bank for Reconstruction and Development - IBRD), Công ty tài chính quốc tế (The International Financial Company - IFC), Hiệp hội Phát triển quốc tế (The International Development Association-IDA), Cơ quan Bảo lãnh Đầu tư Đa phương (The Multilateral Investment Guarantee Agency-MIGA);

b) Ngân hàng Phát triển Châu Á (The Asian Development Bank - ADB);

c) Ngân hàng Phát triển Châu Phi (The Africa Development Bank - AfDB);

d) Ngân hàng tái thiết và Phát triển Châu Âu (The European Bank for Reconstruction and Development - EBRD);

đ) Ngân hàng Phát triển Liên Mỹ (The Inter-American Development Bank - IADB);

e) Ngân hàng Đầu tư Châu Âu (The European Investment Bank - EIB);

g) Quỹ Đầu tư Châu Âu (The European Investment Fund - EIF);

h) Ngân hàng Đầu tư Bắc Âu (The Nordic Investment Bank - NIB);

i) Ngân hàng Phát triển Caribbean (The Caribbean Development Bank - CDB);

k) Ngân hàng Phát triển Hồi giáo (The Islamic Development Bank - IDB);

l) Ngân hàng Phát triển cộng đồng Châu Âu (The Council of Europe Development Bank - CEDB);

m) Tổ chức tài chính quốc tế khác có vốn điều lệ do chính phủ các nước đóng góp.

21. Giảm thiểu rủi ro là việc ngân hàng, chi nhánh ngân hàng nước ngoài sử dụng các biện pháp làm giảm một phần hoặc toàn bộ tổn thất có thể xảy ra do các rủi ro trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

22. Sản phẩm phái sinh bao gồm:

a) Sản phẩm phái sinh theo quy định tại khoản 23 Điều 4 Luật các tổ chức tín dụng, gồm:

(i) Sản phẩm phái sinh tín dụng gồm các hợp đồng bảo hiểm tín dụng, hợp đồng hoán đổi rủi ro tín dụng, hợp đồng đầu tư gắn với rủi ro tín dụng, hợp đồng phái sinh tín dụng khác theo quy định của pháp luật;

(ii) Sản phẩm phái sinh lãi suất gồm hợp đồng lãi suất kỳ hạn, hợp đồng hoán đổi lãi suất một đồng tiền, hợp đồng hoán đổi lãi suất hai đồng tiền hoặc hợp đồng hoán đổi tiền tệ chéo, hợp đồng quyền chọn lãi suất, các hợp đồng phái sinh lãi suất khác theo quy định của pháp luật;

(iii) Sản phẩm phái sinh ngoại tệ gồm các giao dịch mua, bán ngoại tệ kỳ hạn, giao dịch hoán đổi ngoại tệ, giao dịch quyền chọn mua, bán ngoại tệ, các giao dịch phái sinh ngoại tệ khác theo quy định của pháp luật;

(iv) Sản phẩm phái sinh giá cả hàng hóa gồm các hợp đồng hoán đổi giá cả hàng hóa, hợp đồng tương lai giá cả hàng hóa, hợp đồng quyền chọn giá cả hàng hóa và các hợp đồng phái sinh giá cả hàng hóa khác theo quy định của pháp luật.

b) Chứng khoán phái sinh gồm hợp đồng tương lai, hợp đồng quyền chọn, hợp đồng kỳ hạn và chứng khoán phái sinh khác theo quy định của pháp luật về chứng khoán phái sinh và thị trường chứng khoán phái sinh;

c) Sản phẩm phái sinh khác theo quy định của pháp luật.

23. Tài sản cơ sở là tài sản tài chính gốc được sử dụng làm cơ sở để xác định giá trị sản phẩm phái sinh.

24. Rủi ro tín dụng bao gồm:

a) Rủi ro tín dụng là rủi ro do khách hàng không thực hiện hoặc không có khả năng thực hiện một phần hoặc toàn bộ nghĩa vụ trả nợ theo hợp đồng hoặc thỏa thuận với ngân hàng, chi nhánh ngân hàng nước ngoài, trừ các trường hợp quy định tại điểm b khoản này;

b) Rủi ro tín dụng đối tác là rủi ro do đối tác không thực hiện hoặc không có khả năng thực hiện một phần hoặc toàn bộ nghĩa vụ thanh toán trước hoặc khi đến hạn của các giao dịch quy định tại khoản 4 Điều 8 Thông tư này.

25. Rủi ro thị trường là rủi ro do biến động bất lợi của lãi suất, tỷ giá, giá chứng khoán và giá hàng hoá trên thị trường. Rủi ro thị trường bao gồm:

a) Rủi ro lãi suất là rủi ro do biến động bất lợi của lãi suất trên thị trường đối với giá trị của giấy tờ có giá, công cụ tài chính có lãi suất, sản phẩm phái sinh lãi suất trên sổ kinh doanh của ngân hàng, chi nhánh ngân hàng nước ngoài;

b) Rủi ro ngoại hối là rủi ro do biến động bất lợi của tỷ giá trên thị trường khi ngân hàng, chi nhánh ngân hàng nước ngoài có trạng thái ngoại tệ;

c) Rủi ro giá cổ phiếu là rủi ro do biến động bất lợi của giá cổ phiếu trên thị trường đối với giá trị của cổ phiếu, giá trị chứng khoán phái sinh trên sổ kinh doanh của ngân hàng, chi nhánh ngân hàng nước ngoài;

d) Rủi ro giá hàng hóa là rủi ro do biến động bất lợi của giá hàng hoá trên thị trường đối với giá trị của sản phẩm phái sinh hàng hóa, giá trị của sản phẩm trong giao dịch giao ngay chịu rủi ro giá hàng hóa của ngân hàng, chi nhánh ngân hàng nước ngoài.

26. Rủi ro lãi suất trên sổ ngân hàng là rủi ro do biến động bất lợi của lãi suất đối với thu nhập, giá trị tài sản, giá trị nợ phải trả và giá trị cam kết ngoại bảng của ngân hàng, chi nhánh ngân hàng nước ngoài phát sinh do:

a) Chênh lệch thời điểm ấn định mức lãi suất mới hoặc kỳ xác định lại lãi suất;

b) Thay đổi mối quan hệ giữa các mức lãi suất của các công cụ tài chính khác nhau nhưng có cùng thời điểm đáo hạn;

c) Thay đổi mối quan hệ giữa các mức lãi suất ở các kỳ hạn khác nhau;

d) Tác động từ các sản phẩm quyền chọn lãi suất, các sản phẩm có yếu tố quyền chọn lãi suất.

27. Rủi ro hoạt động là rủi ro do các quy trình nội bộ quy định không đầy đủ hoặc có sai sót, do yếu tố con người, do các lỗi, sự cố của hệ thống hoặc do các yếu tố bên ngoài làm tổn thất về tài chính, tác động tiêu cực phi tài chính đối với ngân hàng, chi nhánh ngân hàng nước ngoài (bao gồm cả rủi ro pháp lý). Rủi ro hoạt động không bao gồm:

a) Rủi ro danh tiếng;

b) Rủi ro chiến lược.

28. Rủi ro danh tiếng là rủi ro do khách hàng, đối tác, cổ đông, nhà đầu tư hoặc công chúng có phản ứng tiêu cực về uy tín của ngân hàng, chi nhánh ngân hàng nước ngoài.

29. Rủi ro chiến lược là rủi ro do ngân hàng, chi nhánh ngân hàng nước ngoài có hoặc không có chiến lược, chính sách ứng phó kịp thời trước các thay đổi môi trường kinh doanh làm giảm khả năng đạt được chiến lược kinh doanh, mục tiêu lợi nhuận của ngân hàng, chi nhánh ngân hàng nước ngoài.

30. Giá trị chịu rủi ro (Exposures) là phần giá trị của tài sản, nợ phải trả, các cam kết ngoại bảng của ngân hàng, chi nhánh ngân hàng nước ngoài chịu tổn thất tài chính, tác động tiêu cực phi tài chính của rủi ro tín dụng, rủi ro thị trường, rủi ro thanh khoản, rủi ro hoạt động và các rủi ro khác.

31. Giao dịch tự doanh là giao dịch mua, bán, trao đổi do ngân hàng, chi nhánh ngân hàng nước ngoài, công ty con của ngân hàng thực hiện theo quy định của pháp luật với mục đích mua, bán, trao đổi trong thời hạn dưới một năm để thu lợi từ chênh lệch giá thị trường cho ngân hàng, chi nhánh ngân hàng nước ngoài đối với các công cụ tài chính, gồm:

a) Các công cụ tài chính trên thị trường tiền tệ;

b) Các loại tiền tệ (bao gồm cả vàng);

c) Chứng khoán trên thị trường vốn;

d) Các sản phẩm phái sinh;

đ) Các công cụ tài chính khác được giao dịch trên thị trường chính thức.

32. Sổ kinh doanh là danh mục ghi nhận các trạng thái của:

a) Giao dịch tự doanh (trừ các giao dịch quy định tại điểm b khoản 33 Điều này);

b) Giao dịch để thực hiện nghiệp vụ bảo lãnh phát hành công cụ tài chính;

c) Giao dịch sản phẩm phái sinh để phòng ngừa rủi ro của các giao dịch tự doanh của ngân hàng, chi nhánh ngân hàng nước ngoài;

d) Giao dịch mua bán ngoại tệ, tài sản tài chính để phục vụ nhu cầu của khách hàng, đối tác và các giao dịch để đối ứng với các giao dịch này.

33. Sổ ngân hàng là danh mục ghi nhận trạng thái của:

a) Giao dịch repo, reverse repo;

b) Giao dịch sản phẩm phái sinh để phòng ngừa rủi ro cho các khoản mục của Bảng cân đối tài sản (bao gồm cả các khoản mục ngoại bảng) của ngân hàng, chi nhánh ngân hàng nước ngoài, trừ các giao dịch đã phân loại vào Sổ kinh doanh của ngân hàng, chi nhánh ngân hàng nước ngoài quy định tại điểm c, khoản 32 Điều này;

c) Giao dịch mua bán tài sản tài chính với mục đích dự trữ khả năng thanh khoản;

d) Các giao dịch còn lại không thuộc sổ kinh doanh của ngân hàng, chi nhánh ngân hàng nước ngoài.

Điều 3. Cơ cấu tổ chức và kiểm toán nội bộ về quản lý tỷ lệ an toàn vốn

1. Ngân hàng, chi nhánh ngân hàng nước ngoài phải có cơ cấu tổ chức, cơ chế phân cấp, ủy quyền và chức năng, nhiệm vụ của từng cá nhân, bộ phận để quản lý tỷ lệ an toàn vốn, đảm bảo tuân thủ các quy định tại Thông tư này và phù hợp với nhu cầu, đặc điểm, mức độ rủi ro trong hoạt động, chu kỳ kinh doanh, khả năng thích ứng với rủi ro và chiến lược kinh doanh của ngân hàng, chi nhánh ngân hàng nước ngoài.

2. Ngân hàng, chi nhánh ngân hàng nước ngoài phải thực hiện kiểm toán nội bộ đối với tỷ lệ an toàn vốn theo quy định của Ngân hàng Nhà nước về hệ thống kiểm soát nội bộ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Điều 4. Dữ liệu và hệ thống công nghệ thông tin

1. Ngân hàng, chi nhánh ngân hàng nước ngoài phải có dữ liệu đầy đủ và hệ thống công nghệ thông tin phù hợp để tính tỷ lệ an toàn vốn theo quy định tại Thông tư này.

2. Ngân hàng, chi nhánh ngân hàng nước ngoài phải tổ chức thu thập và quản lý dữ liệu đảm bảo các yêu cầu tối thiểu sau đây:

a) Có cơ cấu tổ chức, chức năng, nhiệm vụ của các cá nhân, bộ phận; quy trình; công cụ để quản lý dữ liệu đảm bảo các yêu cầu chất lượng và tính đầy đủ của dữ liệu;

b) Có quy trình thu thập, đối chiếu dữ liệu (nội bộ và bên ngoài), lưu giữ, truy cập, bổ sung, dự phòng, sao lưu và tiêu hủy dữ liệu đảm bảo tính tỷ lệ an toàn vốn theo quy định tại Thông tư này;

c) Đáp ứng yêu cầu theo quy định nội bộ của ngân hàng, chi nhánh ngân hàng nước ngoài và quy định của Ngân hàng Nhà nước về chế độ báo cáo, thống kê.

3. Hệ thống công nghệ thông tin phải đảm bảo các yêu cầu tối thiểu sau đây:

a) Kết nối, quản lý tập trung toàn hệ thống, đảm bảo bảo mật, an toàn và hiệu quả khi tính tỷ lệ an toàn vốn theo quy định tại Thông tư này;

b) Có công cụ được kết nối với các hệ thống khác để tính toán Vốn tự có, Tổng tài sản tính theo rủi ro tín dụng, vốn yêu cầu cho từng loại rủi ro và tỷ lệ an toàn vốn đảm bảo chính xác, kịp thời;

c) Có quy trình rà soát, kiểm tra, dự phòng, xử lý sự cố, bảo trì định kỳ, thường xuyên;

d) Đáp ứng yêu cầu theo quy định nội bộ của ngân hàng, chi nhánh ngân hàng nước ngoài và quy định của Ngân hàng Nhà nước về chế độ báo cáo, thống kê.

Điều 5. Doanh nghiệp xếp hạng tín nhiệm độc lập

1. Ngân hàng, chi nhánh ngân hàng nước ngoài được áp dụng kết quả xếp hạng của các doanh nghiệp xếp hạng tín nhiệm độc lập được thành lập và hoạt động theo quy định của pháp luật về dịch vụ xếp hạng tín nhiệm để tính tỷ lệ an toàn vốn theo quy định tại Thông tư này khi doanh nghiệp xếp hạng tín nhiệm độc lập đáp ứng các điều kiện sau đây:

a) Tính khách quan: Việc xếp hạng tín nhiệm phải chặt chẽ, có hệ thống, được đánh giá lại theo số liệu lịch sử đảm bảo chính xác ít nhất là một năm; được thực hiện liên tục, kịp thời trước thay đổi về tình hình tài chính;

b) Tính độc lập: Doanh nghiệp xếp hạng tín nhiệm không chịu sức ép về chính trị, kinh tế làm ảnh hưởng đến kết quả xếp hạng tín nhiệm;

c) Tính minh bạch: Việc xếp hạng tín nhiệm được công bố rộng rãi cho các bên (trong nước và nước ngoài) có lợi ích chính đáng liên quan;

d) Tính công khai: Doanh nghiệp xếp hạng tín nhiệm phải công khai các thông tin về phương pháp xếp hạng, khái niệm vỡ nợ, ý nghĩa của từng thứ hạng tín nhiệm, tỷ lệ vỡ nợ thực tế của từng thứ hạng tín nhiệm và chuyển đổi xếp hạng;

đ) Năng lực: Doanh nghiệp xếp hạng tín nhiệm phải có đủ nguồn lực để tiến hành xếp hạng đạt chất lượng tốt, thực hiện phương pháp xếp hạng định tính kết hợp với định lượng và tiếp xúc thường xuyên, liên tục với các cấp của đối tượng được xếp hạng để tăng cường chất lượng giá trị xếp hạng tín nhiệm;

e) Độ tin cậy: Việc xếp hạng tín nhiệm phải được các tổ chức (nhà đầu tư, doanh nghiệp kinh doanh bảo hiểm, đối tác thương mại) tin dùng. Doanh nghiệp xếp hạng tín nhiệm phải có các quy trình nội bộ để tránh sử dụng sai mục đích các thông tin mật liên quan đến đối tượng được xếp hạng tín nhiệm.

2. Ngân hàng, chi nhánh ngân hàng nước ngoài phải sử dụng thống nhất thứ hạng tín nhiệm do doanh nghiệp xếp hạng tín nhiệm độc lập cung cấp để quản lý rủi ro và áp dụng hệ số rủi ro tín dụng theo quy định tại Thông tư này.

3. Thang thứ hạng tín nhiệm của doanh nghiệp xếp hạng tín nhiệm độc lập được xác định phân bố tương ứng theo mức độ rủi ro khi tính tỷ lệ an toàn vốn như sau:

a) Thứ hạng tín nhiệm của Moody’s, Standard & Poor và Fitch Rating được phân bố:

|

Standard & Poor’s

|

Moody’s

|

Fitch Rating

|

|

AAA, AA+, AA, AA-

|

Aaa, Aa1, Aa2, Aa3

|

AAA, AA+, AA, AA-

|

|

A+, A, A-

|

A1, A2, A3

|

A+, A, A-

|

|

BBB+, BBB, BBB-

|

Baa1, Baa2, Baa3

|

BBB+, BBB, BBB-

|

|

BB+, BB, BB-

|

Ba1, Ba2, Ba3

|

BB+, BB, BB-

|

|

B+, B, B-

|

B1, B2, B3

|

B+, B, B-

|

|

CCC+ và thứ hạng thấp hơn

|

Caa1 và thứ hạng thấp hơn

|

CCC+ và thứ hạng thấp hơn

|

b) Trường hợp doanh nghiệp xếp hạng tín nhiệm độc lập có thang thứ hạng tín nhiệm khác thang thứ hạng tín nhiệm quy định tại điểm a khoản này thì doanh nghiệp xếp hạng tín nhiệm độc lập đó phải chuyển đổi thứ hạng tín nhiệm tương ứng, phù hợp với thang thứ hạng tín nhiệm của Moody’s hoặc Standard & Poor hoặc Fitch Rating để xác định mức độ rủi ro của khách hàng, đối tác, khoản phải đòi khi tính tỷ lệ an toàn vốn.

4. Ngân hàng, chi nhánh ngân hàng nước ngoài sử dụng thứ hạng tín nhiệm của các doanh nghiệp xếp hạng tín nhiệm độc lập đảm bảo nguyên tắc sau đây:

a) Chỉ được sử dụng xếp hạng tín nhiệm thỏa thuận, không sử dụng xếp hạng tín nhiệm tự nguyện của doanh nghiệp xếp hạng tín nhiệm độc lập;

b) Trường hợp một khách hàng có từ hai thứ hạng tín nhiệm trở lên của các doanh nghiệp xếp hạng tín nhiệm độc lập khác nhau thì ngân hàng, chi nhánh ngân hàng nước ngoài phải sử dụng thứ hạng tín nhiệm tương ứng hệ số rủi ro tín dụng cao nhất để áp dụng đối với khách hàng đó;

c) Không sử dụng thứ hạng tín nhiệm của tập đoàn để áp dụng hệ số rủi ro tín dụng đối với công ty con, công ty liên kết trong tập đoàn đó;

d) Chỉ sử dụng thứ hạng tín nhiệm để áp dụng hệ số rủi ro đối với xếp hạng tín nhiệm cùng loại đồng tiền;

đ) Trường hợp một khoản phải đòi có một thứ hạng tín nhiệm thì ngân hàng, chi nhánh ngân hàng nước ngoài sử dụng thứ hạng tín nhiệm đó để áp dụng hệ số rủi ro tín dụng cho khoản phải đòi đó theo quy định tại Thông tư này;

e) Trường hợp một khoản phải đòi có từ hai thứ hạng tín nhiệm trở lên của các doanh nghiệp xếp hạng tín nhiệm độc lập khác nhau thì ngân hàng, chi nhánh ngân hàng nước ngoài phải sử dụng thứ hạng tín nhiệm tương ứng hệ số rủi ro tín dụng cao nhất để áp dụng đối với khoản phải đòi đó;

g) Trường hợp khoản phải đòi không có thứ hạng tín nhiệm thì ngân hàng, chi nhánh ngân hàng nước ngoài áp dụng theo thứ tự như sau:

(i) Nếu khách hàng, đối tác có các khoản phải đòi, nợ phải trả tài chính khác có thứ hạng tín nhiệm riêng thì ngân hàng, chi nhánh ngân hàng nước ngoài được sử dụng thứ hạng tín nhiệm của khoản phải đòi, nợ phải trả tài chính khác đó để áp dụng hệ số rủi ro tín dụng cho khoản phải đòi không có thứ hạng tín nhiệm khi khoản phải đòi này được ưu tiên thanh toán trước khoản phải đòi, nợ phải trả tài chính có thứ hạng tín nhiệm;

(ii) Nếu khách hàng, đối tác có thứ hạng tín nhiệm thì ngân hàng, chi nhánh ngân hàng nước ngoài được sử dụng thứ hạng tín nhiệm của khách hàng, đối tác để áp dụng hệ số rủi ro cho các khoản phải đòi không có thứ hạng tín nhiệm mà không được bảo đảm và được ưu tiên thanh toán trước khoản nợ thứ cấp của khách hàng, đối tác đó;

(iii) Nếu khách hàng, đối tác có thứ hạng tín nhiệm đủ điều kiện áp dụng theo tiết (ii) điểm g khoản này và có khoản phải đòi, nợ phải trả tài chính khác có thứ hạng tín nhiệm riêng đủ điều kiện áp dụng theo tiết (i) điểm g khoản này thì ngân hàng, chi nhánh ngân hàng nước ngoài sử dụng thứ hạng tín nhiệm của khách hàng, đối tác hoặc khoản phải đòi, nợ phải trả tài chính khác có thứ hạng tín nhiệm tùy thuộc vào hệ số rủi ro nào cao hơn để áp dụng hệ số rủi ro tín dụng cho khoản phải đòi không có thứ hạng tín nhiệm;

(iv) Đối với các trường hợp không được quy định tại tiết (i), (ii), và (iii) điểm g khoản này thì ngân hàng, chi nhánh ngân hàng nước ngoài phải coi là khoản phải đòi không có thứ hạng tín nhiệm.

Chương II

QUY ĐỊNH CỤ THỂ

Mục 1

TỶ LỆ AN TOÀN VỐN VÀ VỐN TỰ CÓ

Điều 6. Tỷ lệ an toàn vốn

1. Tỷ lệ an toàn vốn (CAR) tính theo đơn vị phần trăm (%) được xác định bằng công thức:

Trong đó:

- C: Vốn tự có;

- RWA: Tổng tài sản tính theo rủi ro tín dụng;

- KOR: Vốn yêu cầu cho rủi ro hoạt động;

- KMR: Vốn yêu cầu cho rủi ro thị trường.

2. Ngân hàng không có công ty con, chi nhánh ngân hàng nước ngoài phải thường xuyên duy trì tỷ lệ an toàn vốn xác định trên cơ sở báo cáo tài chính của ngân hàng, chi nhánh ngân hàng nước ngoài tối thiểu 8%.

3. Ngân hàng có công ty con phải duy trì:

a) Tỷ lệ an toàn vốn xác định trên cơ sở báo cáo tài chính của ngân hàng tối thiểu 8%;

b) Tỷ lệ an toàn vốn hợp nhất xác định trên cơ sở báo cáo tài chính hợp nhất của ngân hàng tối thiểu 8%. Trường hợp ngân hàng có công ty con là công ty kinh doanh bảo hiểm thì tỷ lệ an toàn vốn hợp nhất được xác định trên cơ sở báo cáo tài chính hợp nhất của ngân hàng nhưng không hợp nhất công ty con là công ty kinh doanh bảo hiểm theo nguyên tắc hợp nhất của pháp luật về kế toán và báo cáo tài chính đối với tổ chức tín dụng.

4. Đối với các khoản mục bằng ngoại tệ, ngân hàng, chi nhánh ngân hàng nước ngoài quy ra đồng Việt Nam khi tính tỷ lệ an toàn vốn như sau:

a) Thực hiện theo quy định về hạch toán trên các tài khoản ngoại tệ của pháp luật về hệ thống tài khoản kế toán;

b) Đối với rủi ro ngoại hối thì thực hiện như sau:

(i) Tỷ giá giữa đồng Việt Nam và đô la Mỹ: là tỷ giá trung tâm do Ngân hàng Nhà nước công bố vào ngày báo cáo;

(ii) Tỷ giá giữa đồng Việt Nam và các ngoại tệ khác: là tỷ giá bán giao ngay chuyển khoản của ngân hàng, chi nhánh ngân hàng nước ngoài vào cuối ngày báo cáo.

5. Căn cứ kết quả giám sát, kiểm tra, thanh tra của Ngân hàng Nhà nước đối với ngân hàng, chi nhánh ngân hàng nước ngoài, trong trường hợp cần thiết để bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài, tùy theo tính chất, mức độ rủi ro, Ngân hàng Nhà nước yêu cầu ngân hàng, chi nhánh ngân hàng nước ngoài duy trì tỷ lệ an toàn vốn cao hơn so với mức quy định tại Thông tư này.

Điều 7. Vốn tự có

1. Vốn tự có của ngân hàng, chi nhánh ngân hàng nước ngoài là cơ sở để tính toán tỷ lệ an toàn vốn theo quy định tại Thông tư này.

2. Vốn tự có bao gồm tổng Vốn cấp 1 và Vốn cấp 2 trừ đi các khoản giảm trừ quy định tại Phụ lục 1 ban hành kèm theo Thông tư này.

Mục 2

TÀI SẢN TÍNH THEO RỦI RO TÍN DỤNG

Điều 8. Tài sản tính theo rủi ro tín dụng

1. Tổng tài sản tính theo rủi ro tín dụng (RWA) bao gồm tổng tài sản tính theo rủi ro tín dụng (RWACR) và tổng tài sản tính theo rủi ro tín dụng đối tác (RWACCR) được tính theo công thức:

RWA = RWACR + RWACCR

Trong đó:

- RWACR : Tổng tài sản tính theo rủi ro tín dụng;

- RWACCR: Tổng tài sản tính theo rủi ro tín dụng đối tác.

2. Tổng tài sản tính theo rủi ro tín dụng (RWACR ) là tổng các tài sản trên Bảng cân đối kế toán được tính theo công thức sau đây:

RWACR = ∑Ej x CRWj + ∑Max {0, (Ei* - SPi)} x CRWi

Trong đó:

- Ej: Giá trị tài sản (không phải là khoản phải đòi) thứ j;

- CRWj: Hệ số rủi ro tín dụng của tài sản thứ j theo quy định tại Điều 9 Thông tư này;

- Ei*: Giá trị số dư của khoản phải đòi thứ i (Ei) được xác định theo khoản 3 Điều này, sau khi điều chỉnh giảm theo các biện pháp giảm thiểu rủi ro tín dụng quy định tại Điều 12, Điều 13, Điều 14 và Điều 15 Thông tư này;

- SPi: Dự phòng cụ thể của khoản phải đòi thứ i;

- CRWi: Hệ số rủi ro tín dụng của khoản phải đòi thứ i theo quy định tại Điều 9 Thông tư này.

3. Giá trị số dư của khoản phải đòi (bao gồm cả số dư gốc và lãi, phí nếu có) của ngân hàng, chi nhánh ngân hàng nước ngoài được tính theo công thức:

Ei = Eoni + Eoffi x CCFi

Trong đó:

- Ei: Giá trị số dư xác định theo nguyên giá của khoản phải đòi thứ i;

- Eoni: Số dư phần nội bảng của khoản phải đòi thứ i;

- Eoffi: Số dư phần ngoại bảng của khoản phải đòi thứ i;

- CCFi: Hệ số chuyển đổi của phần ngoại bảng của khoản phải đòi thứ i theo quy định tại Điều 10 Thông tư này.

4. Tài sản tính theo rủi ro tín dụng đối tác (RWACCR) được tính đối với:

a) Giao dịch tự doanh;

b) Giao dịch repo và giao dịch reverse repo;

c) Giao dịch sản phẩm phái sinh để phòng ngừa rủi ro;

d) Giao dịch mua bán ngoại tệ, tài sản tài chính với mục đích phục vụ nhu cầu của khách hàng, đối tác quy định tại mục d khoản 32 Điều 2 Thông tư này.

5. Các giao dịch đã tính rủi ro tín dụng đối tác không phải tính rủi ro tín dụng khi tính tỷ lệ an toàn vốn. Tài sản tính theo rủi ro tín dụng đối tác (RWACCR) được tính theo hướng dẫn tại Phụ lục 2 ban hành kèm theo Thông tư này.

Điều 9. Hệ số rủi ro tín dụng (CRW)

1. Ngân hàng, chi nhánh ngân hàng nước ngoài thực hiện phân loại tài sản theo quy định tại Điều này và hướng dẫn tại Phụ lục 6 để áp dụng hệ số rủi ro tín dụng.

Khi tính tỷ lệ an toàn vốn hợp nhất, ngân hàng được áp dụng hệ số rủi ro theo quy định tại nước sở tại đối với các khoản phải đòi của công ty con, công ty liên kết, chi nhánh của ngân hàng tại nước ngoài.

2. Đối với tài sản là tiền mặt, vàng và các khoản tương đương tiền mặt của ngân hàng, chi nhánh ngân hàng nước ngoài, hệ số rủi ro tín dụng là 0%.

3. Đối với tài sản là khoản phải đòi Chính phủ Việt Nam, Ngân hàng Nhà nước, Kho bạc Nhà nước, Ủy ban nhân dân tỉnh, thành phố trực thuộc Trung ương, các ngân hàng chính sách, hệ số rủi ro tín dụng là 0%. Đối với khoản phải đòi Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC), Công ty trách nhiệm hữu hạn Mua bán nợ Việt Nam (DATC), hệ số rủi ro là 20%.

4. Đối với tài sản là khoản phải đòi tổ chức tài chính quốc tế, hệ số rủi ro tín dụng là 0%.

5. Đối với tài sản là khoản phải đòi chính phủ, ngân hàng Trung ương các nước, hệ số rủi ro tín dụng áp dụng theo thứ hạng tín nhiệm như sau:

|

Thứ hạng tín nhiệm

|

Từ AAA đến AA-

|

Từ A+ đến A-

|

Từ BBB+ đến BBB-

|

Từ BB+ đến B-

|

Dưới B- hoặc không có xếp hạng

|

|

Hệ số rủi ro tín dụng

|

0%

|

20%

|

50%

|

100%

|

150%

|

6. Đối với tài sản là khoản phải đòi các tổ chức công lập của chính phủ (non-central government public sector entities (PSEs), chính quyền địa phương các nước, hệ số rủi ro tín dụng áp dụng theo hệ số rủi ro đối với khoản phải đòi chính phủ đó theo quy định tại khoản 5 Điều này.

7. Đối với tài sản là khoản phải đòi tổ chức tài chính (bao gồm cả tổ chức tín dụng), hệ số rủi ro tín dụng áp dụng như sau:

a) Đối với tổ chức tài chính nước ngoài (bao gồm cả tổ chức tín dụng nước ngoài) không phải là tổ chức tài chính quốc tế quy định tại khoản 20 Điều 2 Thông tư này, hệ số rủi ro tín dụng áp dụng theo thứ hạng tín nhiệm như sau:

|

Thứ hạng tín nhiệm

|

Từ AAA đến AA-

|

Từ A+ đến BBB-

|

Từ BB+ đến B-

|

Dưới B- hoặc không có xếp hạng

|

|

Hệ số rủi ro tín dụng

|

20%

|

50%

|

100%

|

150%

|

b) Đối với chi nhánh ngân hàng nước ngoài hoạt động tại Việt Nam áp dụng hệ số rủi ro tín dụng theo thứ hạng tín nhiệm của tổ chức tín dụng nước ngoài là ngân hàng mẹ.

c) Đối với tài sản là các khoản phải đòi tổ chức tín dụng trong nước, trừ các khoản phải đòi dưới hình thức giao dịch reverse repo đã được tính rủi ro tín dụng đối tác theo quy định tại khoản 4 Điều 8 Thông tư này, hệ số rủi ro tín dụng áp dụng như sau:

|

Thứ hạng tín nhiệm

|

AAA đến AA-

|

A+ đến BBB-

|

BB+ đến BB-

|

B+ đến B-

|

Dưới B- và

Không có xếp hạng

|

|

Khoản phải đòi có thời hạn ban đầu từ 3 tháng trở lên

|

20%

|

50%

|

80%

|

100%

|

150%

|

|

Khoản phải đòi có thời hạn ban đầu dưới 3 tháng

|

10%

|

20%

|

40%

|

50%

|

70%

|

8. Đối với tài sản là các khoản mua, đầu tư nợ thứ cấp, chứng khoán nợ khác của ngân hàng, chi nhánh ngân hàng nước ngoài khác phát hành không bị trừ khỏi Vốn cấp 2 quy định tại mục 19 Phần I, điểm A, mục 21 Phần II điểm A, mục 13 điểm B Phụ lục 1 Thông tư này, hệ số rủi ro tín dụng áp dụng theo quy định tại điểm b và điểm c khoản 7 Điều này.

9. Đối với tài sản là khoản phải đòi doanh nghiệp không phải là tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, trừ các khoản phải đòi quy định tại khoản 10 Điều này, hệ số rủi ro tín dụng áp dụng như sau:

a) Đối với doanh nghiệp vừa và nhỏ được xác định theo quy định của pháp luật về trợ giúp phát triển doanh nghiệp vừa và nhỏ, hệ số rủi ro là 90%;

b) Đối với các doanh nghiệp khác, ngân hàng, chi nhánh ngân hàng nước ngoài phải xác định chỉ tiêu doanh thu, tỷ lệ đòn bẩy, vốn chủ sở hữu được xác định trên cơ sở số liệu Báo cáo tài chính năm (Báo cáo tài chính hợp nhất) được kiểm toán tại thời điểm gần nhất đối với các doanh nghiệp phải kiểm toán độc lập; Báo cáo tài chính năm (được kiểm toán, nếu có) nộp cho cơ quan thuế (có bằng chứng đã nộp cho cơ quan thuế) tại thời điểm gần nhất đối với doanh nghiệp không phải kiểm toán độc lập theo quy định của pháp luật như sau:

- Doanh thu lấy số liệu trên Báo cáo kết quả hoạt động kinh doanh;

- Tỷ lệ đòn bẩy = Tổng Nợ vay/Tổng tài sản;

Trong đó: Tổng Nợ vay (total debt) được xác định bằng tổng của các khoản mục vay và nợ thuê tài chính ngắn hạn với khoản mục vay và nợ thuê tài chính dài hạn theo quy định hiện hành về kế toán.

- Vốn chủ sở hữu lấy số liệu trên Bảng cân đối kế toán.

(i) Hệ số rủi ro tín dụng áp dụng theo chỉ tiêu doanh thu, tỷ lệ đòn bẩy, vốn chủ sở hữu của doanh nghiệp như sau:

|

|

Doanh thu dưới 100 tỷ đồng

|

Doanh thu từ 100 tỷ đồng đến dưới 400 tỷ đồng

|

Doanh thu từ 400 tỷ đồng đến 1500 tỷ đồng

|

Doanh thu trên 1500 tỷ đồng

|

|

Tỷ lệ đòn bẩy dưới 25%

|

100%

|

80%

|

60%

|

50%

|

|

Tỷ lệ đòn bẩy từ 25% đến 50%

|

125%

|

110%

|

95%

|

80%

|

|

Tỷ lệ đòn bẩy trên 50%

|

160%

|

150%

|

140%

|

120%

|

|

Vốn chủ sở hữu âm hoặc bằng 0

|

250%

|

(ii) Hệ số rủi ro tín dụng 200% được áp dụng đối với các doanh nghiệp không cung cấp Báo cáo tài chính cho ngân hàng, chi nhánh ngân hàng nước ngoài để tính các chỉ tiêu doanh thu, tỷ lệ đòn bảy, vốn chủ sở hữu;

(iii) Đối với các doanh nghiệp thành lập mới (không bao gồm các trường hợp thành lập do tổ chức lại, chuyển đổi hình thức pháp lý,...), hoạt động chưa được 01 năm, hệ số rủi ro tín dụng là 150%.

c) Đối với khoản cấp tín dụng chuyên biệt là khoản cấp tín dụng tài trợ dự án, tài trợ máy móc thiết bị và tài trợ hàng hóa, hệ số rủi ro tín dụng áp dụng hệ số cao hơn giữa hệ số rủi ro tín dụng 160% và hệ số rủi ro tín dụng đối với doanh nghiệp theo quy định tại điểm b khoản 9 Điều này.

10. Đối với tài sản là khoản cho vay bảo đảm bằng bất động sản, hệ số rủi ro tín dụng áp dụng như sau:

a) Ngân hàng, chi nhánh ngân hàng nước ngoài phải xác định Tỷ lệ bảo đảm (viết tắt là LTV) đối với khoản phải đòi được đảm bảo bằng bất động sản như sau:

(i) Tỷ lệ bảo đảm (LTV) = Tổng số dư khoản phải đòi/Giá trị của tài sản bảo đảm. Trong đó:

- Tổng số dư khoản phải đòi bao gồm tổng số dư (đã giải ngân và số dư chưa giải ngân) của khoản phải đòi và số dư (đã giải ngân và số dư chưa giải ngân) của các khoản phải đòi khác được bảo đảm bằng bất động sản đó tại ngân hàng, chi nhánh ngân hàng nước ngoài;

- Giá trị của tài sản bảo đảm là giá trị của bất động sản bảo đảm cho các khoản phải đòi đó được xác định tại thời điểm xét duyệt cho vay.

(ii) Tỷ lệ bảo đảm (LTV) phải được xác định lại khi ngân hàng, chi nhánh ngân hàng nước ngoài có thông tin giá trị của tài sản bảo đảm bị suy giảm trên 30% so với giá trị tại thời điểm xác định gần nhất.

b) Hệ số rủi ro tín dụng áp dụng đối với khoản phải đòi được bảo đảm bằng bất động sản không kinh doanh theo chỉ tiêu Tỷ lệ bảo đảm (LTV) như sau:

|

LTV

|

LTV dưới 40%

|

LTV từ 40% trở lên đến dưới 60%

|

LTV từ 60% trở lên đến dưới 80%

|

LTV từ 80% trở lên đến dưới 90%

|

LTV từ 90% trở lên đến dưới 100%

|

LTV từ 100% trở lên

|

|

Hệ số rủi ro

|

30%

|

40%

|

50%

|

70%

|

80%

|

100%

|

c) Đối với khoản phải đòi được đảm bảo bằng bất động sản kinh doanh, hệ số rủi ro tín dụng áp dụng theo chỉ tiêu Tỷ lệ bảo đảm (LTV) đối với khoản phải đòi được đảm bảo bằng bất động sản kinh doanh như sau:

|

|

LTV dưới 60%

|

LTV từ 60% trở lên đến dưới 75%

|

LTV từ 75% trở lên

|

|

Khoản phải đòi được đảm bảo bằng bất động sản kinh doanh

|

75%

|

100%

|

120%

|

d) Đối với khoản phải đòi được đảm bảo bằng bất động sản là hỗn hợp bất động sản kinh doanh và bất động sản không kinh doanh, hệ số rủi ro tín dụng được xác định riêng cho từng bất động sản kinh doanh và bất động sản không kinh doanh tương ứng theo tỷ lệ tổng diện tích mặt bằng của bất động sản;

đ) Hệ số rủi ro tín dụng 150% được áp dụng đối với khoản phải đòi được đảm bảo bằng bất động sản mà ngân hàng, chi nhánh ngân hàng nước ngoài không có thông tin về Tỷ lệ bảo đảm (LTV);

e) Hệ số rủi ro tín dụng 200% được áp dụng đối với tài sản là khoản cấp tín dụng tài trợ dự án kinh doanh bất động sản.

11. Đối với tài sản là khoản cho vay thế chấp nhà, ngân hàng, chi nhánh ngân hàng nước ngoài thực hiện như sau:

a) Xác định Tỷ lệ bảo đảm (LTV) theo quy định tại khoản 10 Điều này và Tỷ lệ thu nhập (viết tắt là DSC) đối với khoản cho vay thế chấp nhà như sau:

(i) Tỷ lệ thu nhập (DSC) = Tổng số dư phải hoàn trả trong năm/Tổng thu nhập trong năm của khách hàng.

Trong đó:

- Tổng số dư phải hoàn trả trong năm bao gồm số dư nợ gốc và số dư nợ lãi;

- Tổng thu nhập trong năm của khách hàng là thu nhập trong năm tính DSC của khách hàng sau khi đã trừ thuế thu nhập theo quy định và không bao gồm thu nhập từ việc cho thuê nhà hình thành từ khoản cho vay đó. Trường hợp, khách hàng cá nhân là đại diện ủy quyền cho hộ gia đình tham gia quan hệ vay vốn thì tổng thu nhập trong năm của khách hàng được xác định theo tổng thu nhập của các thành viên đồng trả nợ của hộ gia đình.

(ii) Tỷ lệ thu nhập (DSC) phải được xác định lại khi ngân hàng, chi nhánh ngân hàng nước ngoài có thông tin thay đổi về tổng thu nhập của khách hàng.

b) Hệ số rủi ro áp dụng cho khoản cho vay thế chấp nhà ở theo Tỷ lệ bảo đảm (LTV) và Tỷ lệ thu nhập (DSC) như sau:

|

Các khoản cho vay thế chấp nhà ở

|

LTV dưới 40%

|

LTV từ 40% trở lên đến dưới 60%

|

LTV từ 60% trở lên đến dưới 80%

|

LTV từ 80% trở lên đến dưới 90%

|

LTV từ 90% trở lên đến dưới 100%

|

LTV từ 100% trở lên

|

|

DSC từ 35% trở xuống

|

25%

|

30%

|

40%

|

50%

|

60%

|

80%

|

|

DSC trên 35%

|

30%

|

40%

|

50%

|

70%

|

80%

|

100%

|

c) Hệ số rủi ro tín dụng 200% được áp dụng đối với khoản cho vay thế chấp nhà mà ngân hàng, chi nhánh ngân hàng nước ngoài không có thông tin về Tỷ lệ bảo đảm (LTV) và/hoặc Tỷ lệ thu nhập (DSC).

12. Đối với tài sản là danh mục cấp tín dụng bán lẻ, hệ số rủi ro tín dụng là 75%.

13. Đối với khoản nợ xấu, hệ số rủi ro tín dụng áp dụng như sau:

a) Đối với khoản nợ xấu có dự phòng cụ thể nhỏ hơn 20% giá trị của khoản nợ xấu (trừ khoản nợ xấu là khoản cho vay thế chấp nhà có dự phòng cụ thể nhỏ hơn 20% giá trị của khoản nợ xấu), hệ số rủi ro tín dụng là 150%;

b) Đối với khoản nợ xấu có dự phòng cụ thể từ 20% đến 50% giá trị của khoản nợ xấu, khoản nợ xấu là khoản cho vay thế chấp nhà có dự phòng cụ thể nhỏ hơn 20% giá trị của khoản nợ xấu, hệ số rủi ro tín dụng là 100%;

c) Đối với khoản nợ xấu có dự phòng cụ thể lớn hơn 50% giá trị của khoản nợ xấu, khoản nợ xấu là khoản cho vay thế chấp nhà và có dự phòng cụ thể từ 20% giá trị của khoản nợ xấu trở lên, hệ số rủi ro tín dụng là 50%.

14. Đối với tài sản là các khoản phải thu phát sinh từ việc bán nợ xấu (không bao gồm các khoản phải thu phát sinh trong quá trình bán nợ xấu cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam và Công ty trách nhiệm hữu hạn Mua bán nợ Việt Nam), hệ số rủi ro tín dụng là 200%.

15. Đối với tài sản là công cụ vốn chủ sở hữu, mua cổ phiếu của doanh nghiệp (trừ các khoản đầu tư đã trừ khỏi vốn tự có quy định tại Phụ lục 1 kèm theo Thông tư này) và các khoản cho vay để đầu tư, kinh doanh chứng khoán, khoản cho vay giao dịch ký quỹ của công ty chứng khoán, hệ số rủi ro tín dụng là 150%.

16. Đối với tài sản là các khoản cho thuê tài chính, hệ số rủi ro tín dụng áp dụng hệ số cao hơn giữa hệ số rủi ro tín dụng 160% và hệ số rủi ro tín dụng đối với doanh nghiệp thuê tài chính theo quy định tại điểm b khoản 9 Điều này.

17. Đối với tài sản là các khoản mua lại khoản phải thu có bảo lưu quyền truy đòi của công ty tài chính, công ty cho thuê tài chính theo quy định, hệ số rủi ro tín dụng áp dụng hệ số rủi ro của khoản phải đòi đối với bên bán khoản phải thu.

Đối với các khoản mua lại khoản phải thu của công ty tài chính, công ty cho thuê tài chính, hệ số rủi ro tín dụng áp dụng hệ số rủi ro của khoản phải đòi.

18. Đối với các tài sản khác trên bảng cân đối kế toán trừ các tài sản quy định tại khoản 1, khoản 2, khoản 3, khoản 4, khoản 5, khoản 6, khoản 7, khoản 8, khoản 9, khoản 10, khoản 11, khoản 12, khoản 13, khoản 14, khoản 15, khoản 16 và khoản 17 Điều này, hệ số rủi ro tín dụng là 100%.

Điều 10. Hệ số chuyển đổi (CCF)

1. Hệ số chuyển đổi 10% áp dụng đối với:

a) Cam kết ngoại bảng (bao gồm cả hạn mức tín dụng chưa sử dụng) mà ngân hàng, chi nhánh ngân hàng nước ngoài có quyền hủy ngang hoặc tự động hủy ngang khi khách hàng vi phạm điều kiện hủy ngang hoặc suy giảm khả năng thực hiện nghĩa vụ;

b) Hạn mức tín dụng chưa sử dụng của thẻ tín dụng.

2. Hệ số chuyển đổi 20% áp dụng đối với các giao dịch phát hành hoặc xác nhận thư tín dụng thương mại dựa trên chứng từ vận tải, có thời hạn gốc từ 1 năm trở xuống.

3. Hệ số chuyển đổi 50% áp dụng đối với:

a) Các giao dịch phát hành hoặc xác nhận thư tín dụng thương mại dựa trên chứng từ vận tải, có thời hạn gốc trên 1 năm;

b) Nợ tiềm tàng dựa trên hoạt động cụ thể (ví dụ: bảo lãnh thực hiện hợp đồng, bảo lãnh dự thầu, thư tín dụng dự phòng cho hoạt động cụ thể);

c) Bảo lãnh phát hành chứng khoán, giấy tờ có giá.

4. Hệ số chuyển đổi 100% áp dụng đối với :

a) Các cam kết ngoại bảng tương đương khoản cho vay (ví dụ: cam kết cho vay không hủy ngang là cam kết cho vay không thể hủy bỏ hoặc thay đổi dưới bất kỳ hình thức nào đối với những cam kết đã được thiết lập, trừ trường hợp phải hủy bỏ hoặc thay đổi theo quy định của pháp luật; các khoản bảo lãnh, thư tín dụng dự phòng bảo đảm nghĩa vụ tài chính cho khoản nợ hoặc trái phiếu; hạn mức tín dụng chưa giải ngân không hủy ngang,...);

b) Các khoản chấp nhận thanh toán (ví dụ: ký hậu chấp nhận thanh toán bộ chứng từ,...);

c) Nghĩa vụ thanh toán của ngân hàng, chi nhánh ngân hàng nước ngoài trong giao dịch bán giấy tờ có giá có bảo lưu quyền truy đòi khi bên phát hành không thực hiện cam kết;

d) Các hợp đồng kỳ hạn về tài sản, tiền gửi và các chứng khoán trả trước một phần mà ngân hàng, chi nhánh ngân hàng nước ngoài cam kết thực hiện;

đ) Các cam kết ngoại bảng chưa được quy định tại khoản 1, khoản 2, khoản 3, điểm a, điểm b, điểm c, và điểm d khoản 4 Điều này.

5. Đối với cam kết ngoại bảng là cam kết cung cấp một cam kết ngoại bảng (ví dụ: cam kết cấp bảo lãnh, cam kết phát hành thư tín dụng,…), hệ số chuyển đổi là hệ số thấp hơn giữa hệ số chuyển đổi của cam kết cung cấp cam kết ngoại bảng và hệ số chuyển đổi của cam kết ngoại bảng được cam kết cung cấp.

Điều 11. Giảm thiểu rủi ro tín dụng

1. Ngân hàng, chi nhánh ngân hàng nước ngoài được điều chỉnh giảm giá trị khoản phải đòi, giao dịch theo các biện pháp giảm thiểu rủi ro tín dụng quy định tại khoản 2 Điều này.

2. Việc giảm thiểu rủi ro tín dụng quy định tại khoản 1 Điều này được thực hiện bằng một hoặc kết hợp các biện pháp sau đây:

a) Tài sản bảo đảm;

b) Bù trừ số dư nội bảng;

c) Bảo lãnh của bên thứ ba;

d) Sản phẩm phái sinh tín dụng.

3. Việc giảm thiểu rủi ro tín dụng quy định tại khoản 1 Điều này phải đảm bảo nguyên tắc sau đây:

a) Biện pháp giảm thiểu rủi ro tín dụng phải được thực hiện theo quy định của pháp luật liên quan. Hồ sơ (giấy tờ, văn bản,...) của sản phẩm phái sinh tín dụng và bù trừ số dư nội bảng phải được các bên ký hợp lệ, phải nêu rõ trách nhiệm, nghĩa vụ của các bên tham gia, có hiệu lực pháp lý và thường xuyên được rà soát để đảm bảo yêu cầu tính hợp lệ, hợp pháp của các hồ sơ;

b) Đối với các biện pháp giảm thiểu rủi ro (tài sản bảo đảm, bù trừ số dư nội bảng, sản phẩm phái sinh tín dụng) có thời hạn, khi thời hạn còn lại của biện pháp giảm thiểu rủi ro ngắn hơn thời hạn còn lại của khoản phải đòi, việc điều chỉnh giảm giá trị khoản phải đòi chỉ được thực hiện đối với biện pháp giảm thiểu rủi ro tín dụng có thời hạn gốc từ một năm trở lên và thời hạn còn lại từ ba tháng trở lên;

c) Giá trị điều chỉnh giảm của biện pháp giảm thiểu rủi ro phải hiệu chỉnh khi thời hạn còn lại của biện pháp giảm thiểu rủi ro tín dụng ít hơn thời hạn còn lại của khoản phải đòi, giao dịch (sau đây gọi là độ lệch thời hạn);

d) Trường hợp biện pháp giảm thiểu rủi ro tín dụng và khoản phải đòi, giao dịch không cùng một loại tiền tệ (sau đây gọi là độ lệch tiền tệ), giá trị điều chỉnh giảm của biện pháp giảm thiểu rủi ro phải hiệu chỉnh theo độ lệch tiền tệ;

đ) Ngân hàng, chi nhánh ngân hàng nước ngoài phải có các chiến lược, chính sách, quy trình để quản lý rủi ro khác (rủi ro hoạt động, rủi ro thanh khoản, rủi ro thị trường...) phát sinh từ việc giảm thiểu rủi ro tín dụng và đảm bảo vốn yêu cầu tương ứng đối với các rủi ro đó theo quy định tại Thông tư này;

e) Trường hợp kết hợp hai hoặc nhiều biện pháp giảm thiểu rủi ro tín dụng khác nhau cho một khoản phải đòi, giao dịch thì ngân hàng, chi nhánh ngân hàng nước ngoài phải phân tách các phần giao dịch, khoản phải đòi theo từng biện pháp giảm thiểu rủi ro tín dụng để tính riêng giá trị số dư của từng phần của khoản phải đòi, giao dịch đó theo quy định tại Thông tư này.

4. Giá trị số dư của khoản phải đòi, giao dịch có giảm thiểu rủi ro tín dụng được tính theo công thức sau:

Ei* = max{0,[Ei - ∑Cj*(1-Hcj-Hfxcj)]} + max{0,[Ei -∑Lk*(1-Hfxlk)]}

+ max{0,[Ei - ∑Gl (1-CRWgtorl/CRWl)]} + max{0,[Ei - ∑CDn*(1- Hfxcdn)]}

Trong đó:

- Ei*: Giá trị số dư của khoản phải đòi, giao dịch thứ i được điều chỉnh giảm theo các biện pháp giảm thiểu rủi ro tín dụng;

- Ei : Giá trị số dư của khoản phải đòi, giao dịch thứ i được tính theo quy định tại Điều 8 Thông tư này;

- Cj*: Giá trị của tài sản bảo đảm hiệu chỉnh theo độ lệch thời hạn;

- Hcj: Hệ số hiệu chỉnh tài sản bảo đảm;

- Lk*: Giá trị nợ phải trả nội bảng được hiệu chỉnh theo độ lệch thời hạn;

- Gl: Giá trị bảo lãnh của bên thứ ba;

- CRWgtorl: Hệ số rủi ro tín dụng của bên bảo lãnh;

- CRWl: Hệ số rủi ro tín dụng của khách hàng;

- CDn*: Giá trị của sản phẩm phái sinh tín dụng được hiệu chỉnh theo độ lệch thời hạn;

- Hfxc, Hfxl, Hfxcd: hệ số hiệu chỉnh độ lệch tiền tệ tương ứng giữa khoản phải đòi, giao dịch và biện pháp giảm thiểu rủi ro. Hệ số hiệu chỉnh độ lệch tiền tệ bằng không (0) khi khoản phải đòi, giao dịch và biện pháp giảm thiểu rủi ro cùng một loại tiền tệ.

Điều 12. Giảm thiểu rủi ro tín dụng bằng tài sản bảo đảm

1. Việc giảm thiểu rủi ro tín dụng bằng tài sản bảo đảm chỉ áp dụng đối với các tài sản bảo đảm sau đây:

a) Tiền mặt, giấy tờ có giá, thẻ tiết kiệm do tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phát hành;

b) Vàng (vàng tiêu chuẩn, vàng vật chất, vàng trang sức với giá trị được chuyển đổi giá trị sang vàng 99.99);

c) Giấy tờ có giá do Chính phủ Việt Nam, Ngân hàng Nhà nước phát hành hoặc bảo lãnh thanh toán;

d) Chứng khoán nợ do chính phủ các nước, tổ chức công lập của chính phủ các nước phát hành được doanh nghiệp xếp hạng tín nhiệm độc lập xếp hạng từ BB- trở lên;

đ) Chứng khoán nợ do doanh nghiệp phát hành được doanh nghiệp xếp hạng tín nhiệm độc lập xếp hạng từ BBB- trở lên;

e) Cổ phiếu được niêm yết trên Sở giao dịch chứng khoán Hồ Chí Minh và Hà Nội.

2. Tài sản bảo đảm quy định tại khoản 1 Điều này phải đảm bảo:

a) Tuân thủ đúng quy định pháp luật về giao dịch đảm bảo;

b) Giấy tờ có giá, chứng khoán nợ, cổ phiếu không do khách hàng và (hoặc) công ty mẹ, công ty con, công ty liên kết của khách hàng phát hành hoặc bảo lãnh thanh toán.

3. Hệ số hiệu chỉnh tài sản bảo đảm (Hc) tính theo tỷ lệ phần trăm (%) được áp dụng theo nguyên tắc sau đây:

a) Đối với tài sản bảo đảm quy định tại điểm đ và điểm e khoản 1 Điều này, hệ số hiệu chỉnh được tính theo giá thị trường tham chiếu hàng ngày (daily mark-to-market) khi có giao dịch khớp lệnh trong thời gian 10 ngày làm việc liền kề trước thời điểm tính toán. Trường hợp không có giao dịch khớp lệnh trong thời gian 10 ngày làm việc trước thời điểm tính toán, hệ số hiệu chỉnh bằng 100%;

b) Hệ số hiệu chỉnh tài sản bảo đảm xác định như sau:

(i) Tiền mặt, thẻ tiết kiệm và giấy tờ có giá do chính ngân hàng, chi nhánh ngân hàng nước ngoài phát hành, giấy tờ có giá do Chính phủ Việt Nam, Ngân hàng Nhà nước, Ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương, các ngân hàng chính sách phát hành hoặc bảo lãnh thanh toán có hệ số hiệu chỉnh bằng 0;

(ii) Thẻ tiết kiệm, giấy tờ có giá, chứng khoán, vàng có hệ số điều chỉnh như sau:

|

Xếp hạng tín nhiệm của người phát hành giấy tờ có giá, chứng khoán

|

Thời hạn còn lại

|

Chính phủ (bao gồm cả các tổ chức áp dụng hệ số rủi ro tín dụng tương đương chính phủ)

(%)

|

Các tổ chức phát hành khác

(%)

|

|

AAA đến AA-

|

≤ 1 năm

|

0,5

|

1

|

|

> 1 năm, ≤ 5 năm

|

2

|

4

|

|

> 5 năm

|

4

|

8

|

|

- A+ đến BBB-

- Thẻ tiết kiệm, giấy tờ có giá của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác

|

≤ 1 năm

|

1

|

2

|

|

> 1 năm, ≤ 5 năm

|

3

|

6

|

|

> 5 năm

|

6

|

12

|

|

BB+ đến BB- trừ Thẻ tiết kiệm, giấy tờ có giá của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác

|

Tất cả các loại thời hạn

|

15

|

|

|

Cổ phiếu được tính vào chỉ số chứng khoán VN30/HNX30 (bao gồm cả trái phiếu chuyển đổi của các loại cổ phiếu này) và Vàng

|

15

|

|

Cổ phiếu khác được niêm yết trên Sở giao dịch chứng khoán Hồ Chí Minh và Sở giao dịch chứng khoán Hà Nội

|

25

|

4. Giá trị của tài sản bảo đảm hiệu chỉnh theo độ lệch thời hạn (C*) theo công thức sau:

C* = C x (t - 0.25) / (T - 0.25)

Trong đó:

- C: giá trị của tài sản bảo đảm;

- T: được xác định là giá trị tối thiểu của (5 năm, thời hạn còn lại của giao dịch, khoản phải đòi tính theo năm);

- t: được xác định là giá trị tối thiểu của (T tính theo năm, thời hạn còn lại của tài sản bảo đảm tính theo năm).

5. Hệ số hiệu chỉnh độ lệch tiền tệ giữa khoản phải đòi, giao dịch và tài sản bảo đảm (Hfxc) là 8%.

Điều 13. Giảm thiểu rủi ro tín dụng bằng bù trừ số dư nội bảng

1. Bù trừ số dư nội bảng là việc ngân hàng, chi nhánh ngân hàng nước ngoài điều chỉnh giảm giá trị khoản phải đòi theo số dư tiền gửi của chính khách hàng đó tại ngân hàng, chi nhánh ngân hàng nước ngoài.

2. Ngân hàng, chi nhánh ngân hàng nước ngoài chỉ được điều chỉnh giảm giá trị khoản phải đòi bằng bù trừ số dư nội bảng khi tính Tổng tài sản tính theo rủi ro tín dụng nếu có đầy đủ các điều kiện sau:

a) Có đầy đủ hồ sơ pháp lý về thoả thuận bù trừ số dư tài sản và nợ phải trả của khách hàng, đối tác bất kể khách hàng, đối tác có mất khả năng thanh toán hoặc phá sản;

b) Xác định số dư tài sản và nợ phải trả đối với từng khách hàng, đối tác theo thoả thuận bù trừ số dư nội bảng tại mọi thời điểm;

c) Theo dõi và kiểm soát được các rủi ro;

d) Theo dõi và kiểm soát được trạng thái rủi ro của bù trừ số dư nội bảng.

3. Giá trị số dư tiền gửi của khách hàng được hiệu chỉnh theo độ lệch thời hạn (L*) theo công thức sau:

L* = L x (t - 0.25) / (T - 0.25)

Trong đó:

- L: Số dư tiền gửi của khách hàng;

- T: được xác định là giá trị tối thiểu của (5 năm, thời hạn còn lại của giao dịch, khoản phải đòi tính theo năm);

- t: được xác định là giá trị tối thiểu của (T tính theo năm, thời hạn còn lại của nợ phải trả nội bảng tính theo năm).

4. Hệ số hiệu chỉnh độ lệch tiền tệ giữa khoản phải đòi, giao dịch và số dư tiền gửi của khách hàng (Hfxl) là 8%.

Điều 14. Giảm thiểu rủi ro tín dụng bằng bảo lãnh của bên thứ ba

1. Việc giảm thiểu rủi ro tín dụng bằng bảo lãnh chỉ áp dụng đối với các bên bảo lãnh quy định tại khoản 2 Điều này và phải đáp ứng các điều kiện quy định tại khoản 3 Điều này.

2. Bên bảo lãnh bao gồm :

a) Chính phủ, ngân hàng trung ương, tổ chức công lập của chính phủ, chính quyền địa phương;

b) Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài có xếp hạng tín nhiệm BBB- trở lên;

c) Doanh nghiệp có xếp hạng tín nhiệm A- trở lên.

3. Việc giảm thiểu rủi ro bằng bảo lãnh của bên thứ ba phải đáp ứng các điều kiện sau đây:

a) Quyền đòi nợ trực tiếp, được xác định rõ ràng và không thể bác bỏ đối với bên bảo lãnh cho từng nghĩa vụ cụ thể của khách hàng, đối tác;

b) Cam kết bảo lãnh là không huỷ ngang; bên bảo lãnh không được đơn phương chấm dứt nghĩa vụ bảo lãnh hoặc tăng phí bảo lãnh khi khả năng thực hiện nghĩa vụ của khách hàng, đối tác bị suy giảm; bên bảo lãnh phải thực hiện kịp thời nghĩa vụ bảo lãnh khi khách hàng, đối tác không thực hiện nghĩa vụ theo cam kết;

c) Hợp đồng bảo lãnh có thời hạn tối thiểu bằng thời hạn của khoản phải đòi, giao dịch;

d) Bên bảo lãnh phải có hệ số rủi ro tín dụng thấp hơn bên được bảo lãnh (hoặc bên bảo lãnh có xếp hạng tín nhiệm tốt hơn bên được bảo lãnh);

đ) Bên bảo lãnh không phải là công ty mẹ, công ty con, công ty liên kết của bên được bảo lãnh.

4. Trường hợp khoản phải đòi không được bảo lãnh toàn bộ thì ngân hàng, chi nhánh ngân hàng nước ngoài chỉ được điều chỉnh giảm cho phần số dư khoản phải đòi được bảo lãnh.

Điều 15. Giảm thiểu rủi ro tín dụng bằng sản phẩm phái sinh tín dụng

1. Ngân hàng, chi nhánh ngân hàng nước ngoài chỉ được điều chỉnh giảm giá trị khoản phải đòi bằng sản phẩm phái sinh tín dụng nếu đáp ứng các điều kiện sau đây:

a) Các sự kiện tín dụng được các bên thỏa thuận phải tối thiểu gồm các trường hợp sau:

(i) Khách hàng không thực hiện đúng thời hạn các nghĩa vụ đã cam kết và sản phẩm phái sinh tín dụng có hiệu lực tại thời điểm xảy ra sự kiện (với thời gian ân hạn phù hợp với thời gian ân hạn của nghĩa vụ cơ sở);

(ii) Khách hàng bị phá sản; khách hàng không chịu thực hiện hoặc không có khả năng thực hiện nghĩa vụ đã cam kết khi đến hạn và các trường hợp tương tự;

(iii) Khách hàng phải cơ cấu lại các nghĩa vụ đã cam kết (bao gồm cả miễn, giảm lãi) do khó khăn về tài chính.

b) Không có sự khác nhau giữa nghĩa vụ cơ sở của khách hàng, đối tác và nghĩa vụ tham chiếu của sản phẩm phái sinh tín dụng;

c) Sản phẩm phái sinh tín dụng không được kết thúc trước thời gian ân hạn của nghĩa vụ cơ sở;

d) Có quy định rõ ràng căn cứ xác định sự kiện và trách nhiệm xác định sự kiện của các bên. Bên được bảo vệ phải có quyền hoặc khả năng thông báo cho bên bảo vệ khi xảy ra sự kiện.

2. Ngân hàng, chi nhánh ngân hàng nước ngoài phải tính rủi ro tín dụng đối tác (RWACCR) theo quy định tại khoản 4 Điều 8 Thông tư này đối với bên phát hành sản phẩm phái sinh tín dụng cho phần được giảm thiểu rủi ro tín dụng bằng sản phẩm phái sinh tín dụng.

3. Giá trị sản phẩm phái sinh tín dụng được hiệu chỉnh theo độ lệch thời hạn (CD*) theo công thức sau:

CD* = CD x (t - 0.25) / (T - 0.25)

Trong đó:

- CD: Giá trị của sản phẩm phái sinh tín dụng;

- T: được xác định là giá trị tối thiểu của (5 năm, thời hạn còn lại của giao dịch, khoản phải đòi tính theo năm);

- t: được xác định là giá trị tối thiểu của (T tính theo năm, thời hạn còn lại của sản phẩm phái sinh tín dụng tính theo năm).

4. Hệ số hiệu chỉnh độ lệch tiền tệ giữa khoản phải đòi, giao dịch và sản phẩm phái sinh tín dụng (Hfxcd) là 8%.

Mục 3

VỐN YÊU CẦU CHO RỦI RO HOẠT ĐỘNG

Điều 16. Vốn yêu cầu cho rủi ro hoạt động

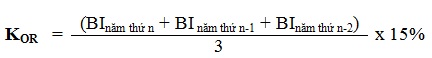

1. Vốn yêu cầu cho rủi ro hoạt động (KOR) được xác định bằng công thức:

Trong đó:

- BInăm thứ n: Chỉ số kinh doanh được xác định theo quý gần nhất tại thời điểm tính toán;

- BInăm thứ n-1, BInăm thứ n-2: Chỉ số kinh doanh được xác định theo quý tương ứng của 2 năm liền kề trước năm tính toán.

2. Chỉ số kinh doanh được xác định theo công thức sau:

BI = IC + SC + FC

Trong đó:

- IC: Giá trị tuyệt đối của Thu nhập lãi và các khoản thu nhập tương tự trừ Chi phí lãi và các khoản chi phí tương tự;

- SC: Tổng giá trị của Thu nhập từ hoạt động dịch vụ, Chi phí từ hoạt động dịch vụ, Thu nhập hoạt động khác, Chi phí hoạt động khác;

- FC: Tổng của giá trị tuyệt đối Lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối, mua bán chứng khoán kinh doanh và mua bán chứng khoán đầu tư.

Chỉ số kinh doanh được xác định theo hướng dẫn tại Phụ lục 3 ban hành kèm theo Thông tư này.

Mục 4

VỐN YÊU CẦU CHO RỦI RO THỊ TRƯỜNG

Điều 17. Quy định, quy trình xác định trạng thái rủi ro để tính vốn yêu cầu cho rủi ro thị trường

1. Để xác định vốn yêu cầu cho rủi ro thị trường, ngân hàng, chi nhánh ngân hàng nước ngoài phải có quy định bằng văn bản về các điều kiện, tiêu chí xác định các khoản mục thuộc phạm vi sổ kinh doanh để tính các trạng thái rủi ro trên sổ kinh doanh, đảm bảo tách biệt với sổ ngân hàng. Ngân hàng, chi nhánh ngân hàng nước ngoài phải:

a) Phân biệt các giao dịch trên sổ kinh doanh và sổ ngân hàng. Dữ liệu về giao dịch phải được ghi nhận chính xác, đầy đủ và kịp thời vào hệ thống cơ sở dữ liệu quản lý rủi ro và hệ thống sổ sách kế toán của ngân hàng, chi nhánh ngân hàng nước ngoài;

b) Xác định được bộ phận kinh doanh trực tiếp thực hiện giao dịch;

c) Giao dịch trên sổ kinh doanh và sổ ngân hàng phải được phản ánh trên hệ thống sổ sách kế toán và phải được đối chiếu với số liệu ghi nhận của bộ phận kinh doanh (nhật ký giao dịch hoặc hình thức ghi nhận khác);

d) Bộ phận kiểm toán nội bộ phải thường xuyên rà soát, đánh giá các khoản mục trên sổ kinh doanh và sổ ngân hàng.

2. Ngân hàng, chi nhánh ngân hàng nước ngoài chỉ được phép phân loại lại và chuyển các khoản mục từ sổ kinh doanh sang sổ ngân hàng khi các khoản mục đó không còn đáp ứng được điều kiện, tiêu chí theo quy định tại khoản 1 Điều này, không được chuyển các công cụ tài chính từ sổ ngân hàng sang sổ kinh doanh.

3. Ngân hàng, chi nhánh ngân hàng nước ngoài phải có chính sách, quy trình xác định trạng thái rủi ro để tính vốn yêu cầu cho rủi ro thị trường. Các chính sách, quy trình tối thiểu gồm:

a) Chiến lược tự doanh đối với từng loại tiền tệ, công cụ tài chính, sản phẩm phái sinh, đảm bảo không bị hạn chế về mua, bán hoặc có khả năng phòng ngừa được rủi ro;

b) Các hạn mức rủi ro thị trường (mức cắt lỗ, mức hiện thực hóa lãi, hạn mức tự doanh cho giao dịch viên, hạn mức về đồng tiền, hạn mức tập trung, thời hạn nắm giữ tối đa…); các hạn mức phải được rà soát, đánh giá tối thiểu một năm một lần hoặc vào thời điểm có thay đổi lớn ảnh hưởng tới trạng thái rủi ro thị trường;

c) Quy trình quản lý trạng thái rủi ro thị trường phải đảm bảo:

(i) Các trạng thái rủi ro thị trường được nhận diện, đo lường, theo dõi, quản lý và giám sát chặt chẽ;

(ii) Có bộ phận riêng để thực hiện các giao dịch tự doanh, trong đó các giao dịch viên có quyền tự chủ thực hiện các giao dịch trong phạm vi các hạn mức và chiến lược tự doanh; có bộ phận quản lý, hạch toán theo dõi các giao dịch tự doanh và các khoản mục trên sổ kinh doanh;

(iii) Các trạng thái rủi ro và kết quả đo lường rủi ro phải được báo cáo cho các cấp thẩm quyền theo quy định về quản lý rủi ro của ngân hàng, chi nhánh ngân hàng nước ngoài;

(iv) Tất cả các trạng thái tài chính trên sổ kinh doanh phải được đo lường và định giá theo giá thị trường hoặc dữ liệu thị trường trên thị trường chính thức ít nhất một ngày một lần để xác định mức lỗ, lãi và trạng thái rủi ro thị trường;

(v) Các dữ liệu thị trường đầu vào phải được thu thập tối đa từ nguồn phù hợp với thị trường và thường xuyên được soát xét lại tính phù hợp của các dữ liệu thị trường đầu vào.

d) Các quy định về điều kiện, tiêu chí ghi nhận các khoản mục trên sổ kinh doanh và chuyển các khoản mục giữa sổ kinh doanh và sổ ngân hàng theo quy định của pháp luật;

đ) Các phương pháp đo lường rủi ro thị trường (trong đó mô tả đầy đủ các giả định và các tham số được sử dụng); các phương pháp đo lường rủi ro thị trường phải được rà soát, đánh giá hàng năm hoặc khi có thay đổi bất thường ảnh hưởng tới trạng thái rủi ro thị trường;

e) Quy trình giám sát các trạng thái rủi ro và việc tuân thủ các hạn mức rủi ro thị trường theo chiến lược tự doanh của ngân hàng, chi nhánh ngân hàng nước ngoài.

4. Quy định, quy trình quy định tại khoản 1, khoản 3 Điều này phải được các cấp có thẩm quyền của ngân hàng, chi nhánh ngân hàng nước ngoài phê duyệt, ban hành, sửa đổi, bổ sung, định kỳ ít nhất một năm một lần và được kiểm toán nội bộ theo quy định của Ngân hàng Nhà nước về hệ thống kiểm soát nội bộ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

5. Ngân hàng, chi nhánh ngân hàng nước ngoài gửi các quy định tại khoản 1, khoản 3 Điều này cho Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) để giám sát trước khi thực hiện. Trường hợp cần thiết, Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) sẽ có ý kiến bằng văn bản gửi ngân hàng, chi nhánh ngân hàng nước ngoài để sửa đổi, bổ sung các quy định, quy trình này.

Điều 18. Vốn yêu cầu cho rủi ro thị trường

1. Vốn yêu cầu cho rủi ro thị trường (KMR) được xác định theo công thức sau:

KMR = KIRR+ KER + KFXR + KCMR + KOPT

Trong đó:

- KIRR: Vốn yêu cầu cho rủi ro lãi suất, trừ giao dịch quyền chọn;

- KER: Vốn yêu cầu cho rủi ro giá cổ phiếu, trừ giao dịch quyền chọn;

- KFXR: Vốn yêu cầu cho rủi ro ngoại hối (bao gồm cả vàng), trừ giao dịch quyền chọn;

- KCMR: Vốn yêu cầu cho rủi ro giá hàng hóa, trừ giao dịch quyền chọn;

- KOPT : Vốn yêu cầu cho giao dịch quyền chọn.

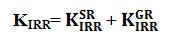

2. Vốn yêu cầu cho rủi ro lãi suất (KIRR) xác định theo công thức sau:

Trong đó:

:Vốn yêu cầu cho rủi ro lãi suất cụ thể phát sinh từ biến động lãi suất do yếu tố liên quan đến từng nhà phát hành, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này;

:Vốn yêu cầu cho rủi ro lãi suất cụ thể phát sinh từ biến động lãi suất do yếu tố liên quan đến từng nhà phát hành, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này;

:Vốn yêu cầu cho rủi ro lãi suất chung phát sinh từ biến động lãi suất do yếu tố lãi suất thị trường, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này.

:Vốn yêu cầu cho rủi ro lãi suất chung phát sinh từ biến động lãi suất do yếu tố lãi suất thị trường, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này.

Vốn yêu cầu cho rủi ro lãi suất được tính theo hướng dẫn tại Phụ lục 4 ban hành kèm theo Thông tư này.

3. Vốn yêu cầu cho rủi ro giá cổ phiếu (KER) xác định theo công thức như sau:

Trong đó:

: Vốn yêu cầu cho rủi ro giá cổ phiếu cụ thể phát sinh từ biến động giá cổ phiếu do yếu tố liên quan đến từng nhà phát hành, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này;

: Vốn yêu cầu cho rủi ro giá cổ phiếu cụ thể phát sinh từ biến động giá cổ phiếu do yếu tố liên quan đến từng nhà phát hành, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này;

:Vốn yêu cầu cho rủi ro giá cổ phiếu chung phát sinh từ biến động giá cổ phiếu do yếu tố giá thị trường, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này.

:Vốn yêu cầu cho rủi ro giá cổ phiếu chung phát sinh từ biến động giá cổ phiếu do yếu tố giá thị trường, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này.

Vốn yêu cầu cho rủi ro giá cổ phiếu được tính theo hướng dẫn tại Phụ lục 4 ban hành kèm theo Thông tư này.

4. Vốn yêu cầu cho rủi ro ngoại hối (KFXR) chỉ áp dụng đối với trường hợp tổng giá trị trạng thái ngoại hối ròng (bao gồm cả vàng) của ngân hàng, chi nhánh ngân hàng nước ngoài lớn hơn 2% vốn tự có của ngân hàng, chi nhánh ngân hàng nước ngoài. Vốn yêu cầu cho rủi ro ngoại hối được tính theo hướng dẫn tại Phụ lục 4 ban hành kèm theo Thông tư này.

5. Vốn yêu cầu cho rủi ro giá hàng hóa (KCMR) được tính theo hướng dẫn tại Phụ lục 4 ban hành kèm theo Thông tư này.

6. Vốn yêu cầu cho giao dịch quyền chọn (KOPT) chỉ áp dụng khi tổng giá trị các giao dịch quyền chọn lớn hơn 2% vốn tự có của ngân hàng, chi nhánh ngân hàng nước ngoài. Vốn yêu cầu cho giao dịch quyền chọn (KOPT) được tính theo hướng dẫn tại Phụ lục 4 ban hành kèm theo Thông tư này.

Mục 5

CHẾ ĐỘ BÁO CÁO VÀ CÔNG BỐ THÔNG TIN

Điều 19. Chế độ báo cáo

Ngân hàng, chi nhánh ngân hàng nước ngoài thực hiện báo cáo tỷ lệ an toàn vốn theo quy định của Ngân hàng Nhà nước về chế độ báo cáo thống kê đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Điều 20. Công bố thông tin

1. Định kỳ 6 tháng một lần theo năm tài chính, ngân hàng, chi nhánh ngân hàng nước ngoài thực hiện công bố thông tin về tỷ lệ an toàn vốn theo các nội dung quy định tại Phụ lục 5 ban hành kèm theo Thông tư này.

2. Ngân hàng, chi nhánh ngân hàng nước ngoài phải xây dựng quy trình công bố thông tin đảm bảo:

a) Quy định cụ thể hình thức (như có ấn phẩm hoặc trên trang thông tin điện tử…) và địa điểm (như niêm yết tại trụ sở chính…) công bố thông tin về tỷ lệ an toàn vốn đảm bảo tính công khai, minh bạch và tiếp cận thuận tiện cho các cá nhân, tổ chức có lợi ích liên quan;

b) Các thông tin công bố (nhất là các thông tin định lượng) phải thống nhất với các số liệu Báo cáo tài chính tại cùng thời điểm;

c) Có quy trình và phương pháp thu thập thông tin (nội dung định tính và nội dung định lượng) về tỷ lệ an toàn vốn theo quy định tại Thông tư này;

d) Có chính sách, quy trình kiểm tra tính chính xác, tính đầy đủ và tính cập nhật của nội dung thông tin công bố theo quy định tại Thông tư này;

đ) Quy định đầy đủ trách nhiệm, quyền hạn và sự phối hợp của các bộ phận, cá nhân có liên quan trong việc thực hiện công bố thông tin;

e) Các quy trình công bố thông tin phải phổ biến đến các cá nhân, bộ phận liên quan và được rà soát, sửa đổi, bổ sung định kỳ ít nhất một năm một lần.

3. Ngân hàng, chi nhánh ngân hàng nước ngoài phải gửi quy trình công bố thông tin cho Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) trong thời hạn 10 ngày kể từ ngày ban hành, sửa đổi, bổ sung, thay thế.

Chương III

TRÁCH NHIỆM CỦA CÁC ĐƠN VỊ THUỘC NGÂN HÀNG NHÀ NƯỚC

Điều 21. Trách nhiệm của Cơ quan Thanh tra, giám sát ngân hàng

1. Giám sát, kiểm tra, thanh tra đối với ngân hàng, chi nhánh ngân hàng nước ngoài; hướng dẫn, phối hợp với Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương nơi không có Cục Thanh tra, giám sát ngân hàng thực hiện kiểm tra, thanh tra, giám sát đối với các ngân hàng, chi nhánh ngân hàng nước ngoài trên địa bàn trong việc chấp hành quy định tại Thông tư này.

2. Chủ trì, phối hợp với các Vụ, Cục liên quan trình Thống đốc Ngân hàng Nhà nước áp dụng tỷ lệ an toàn vốn tối thiểu cao hơn 8% theo quy định tại Điều 6 Thông tư này.

3. Phối hợp với Vụ Dự báo, thống kê xây dựng các biểu mẫu báo cáo tỷ lệ an toàn vốn ban hành theo quy định của Ngân hàng Nhà nước về chế độ báo cáo thống kê.

Điều 22. Trách nhiệm của các đơn vị khác thuộc Ngân hàng Nhà nước

1. Vụ Dự báo, thống kê làm đầu mối trình Thống đốc Ngân hàng Nhà nước ban hành biểu mẫu báo cáo thống kê về tỷ lệ an toàn vốn quy định tại Thông tư này.

2. Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương nơi không có Cục Thanh tra, giám sát ngân hàng thực hiện kiểm tra, thanh tra, giám sát đối với các ngân hàng, chi nhánh ngân hàng nước ngoài trên địa bàn trong việc chấp hành quy định tại Thông tư này.

Chương IV

ĐIỀU KHOẢN THI HÀNH

Điều 23. Hiệu lực thi hành

1. Thông tư này có hiệu lực thi hành kể từ ngày 01 tháng 01 năm 2020, trừ trường hợp quy định tại khoản 2 Điều này.

2. Các quy định tại Thông tư này được áp dụng sớm hơn thời điểm quy định tại khoản 1 Điều này đối với các ngân hàng, chi nhánh ngân hàng nước ngoài quy định tại khoản 3 Điều này.

3. Ngân hàng, chi nhánh ngân hàng nước ngoài có khả năng thực hiện tỷ lệ an toàn vốn theo quy định tại Thông tư này trước thời điểm quy định tại khoản 1 Điều này, gửi văn bản đăng ký áp dụng Thông tư này cho Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) trong đó nêu rõ khả năng thực hiện, dự kiến thời điểm áp dụng. Thời điểm áp dụng Thông tư này đối với ngân hàng, chi nhánh ngân hàng nước ngoài có văn bản đăng ký theo thông báo bằng văn bản của Ngân hàng Nhà nước.

Điều 24. Tổ chức thực hiện

Chánh Văn phòng, Chánh Thanh tra, giám sát ngân hàng, Thủ trưởng các đơn vị thuộc Ngân hàng Nhà nước, Giám đốc Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương, Chủ tịch Hội đồng quản trị, Chủ tịch Hội đồng thành viên và Tổng Giám đốc (Giám đốc) ngân hàng, chi nhánh ngân hàng nước ngoài chịu trách nhiệm tổ chức thực hiện Thông tư này./.