THÔNG TƯ

Quy định về thực hiện dự trữ bắt buộc của các tổ chức tín dụng,

chi nhánh ngân hàng nước ngoài

Căn cứ Luật Ngân hàng Nhà nước Việt Nam ngày 16 tháng 6 năm 2010;

Căn cứ Luật Các tổ chức tín dụng ngày 16 tháng 6 năm 2010; Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng ngày 20 tháng 11 năm 2017;

Căn cứ Nghị định số 16/2017/NĐ-CP ngày 17 tháng 02 năm 2017 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Ngân hàng Nhà nước Việt Nam;

Theo đề nghị của Vụ trưởng Vụ Chính sách tiền tệ;

Thống đốc Ngân hàng Nhà nước Việt Nam ban hành Thông tư quy định về thực hiện dự trữ bắt buộc của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Điều 1. Phạm vi điều chỉnh

Thông tư này quy định về việc xác định, duy trì và thực hiện dự trữ bắt buộc của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài để thực hiện chính sách tiền tệ quốc gia.

Điều 2. Đối tượng áp dụng

Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (sau đây gọi là tổ chức tín dụng) được thành lập và hoạt động theo Luật Các tổ chức tín dụng, trừ tổ chức tín dụng quy định tại Điều 3 Thông tư này.

Điều 3. Các tổ chức tín dụng không thực hiện dự trữ bắt buộc

1. Tổ chức tín dụng được kiểm soát đặc biệt: Thời gian không thực hiện dự trữ bắt buộc từ tháng tiếp theo tháng tổ chức tín dụng được Ngân hàng Nhà nước Việt Nam (sau đây gọi là Ngân hàng Nhà nước) quyết định đặt vào tình trạng kiểm soát đặc biệt đến hết tháng tổ chức tín dụng được Ngân hàng Nhà nước quyết định chấm dứt kiểm soát đặc biệt.

2. Tổ chức tín dụng chưa khai trương hoạt động: Thời gian không thực hiện dự trữ bắt buộc đến hết tháng tổ chức tín dụng khai trương hoạt động; tổ chức tín dụng thông báo bằng văn bản cho Ngân hàng Nhà nước (Sở Giao dịch) về ngày khai trương hoạt động trong thời hạn 3 ngày làm việc kể từ ngày khai trương hoạt động.

3. Tổ chức tín dụng được chấp thuận giải thể hoặc có quyết định mở thủ tục phá sản hoặc có quyết định thu hồi Giấy phép của cơ quan có thẩm quyền: Thời gian không thực hiện dự trữ bắt buộc từ tháng tiếp theo tháng tổ chức tín dụng được chấp thuận giải thể hoặc quyết định mở thủ tục phá sản, thu hồi Giấy phép có hiệu lực; tổ chức tín dụng có quyết định mở thủ tục phá sản gửi Ngân hàng Nhà nước (Sở Giao dịch) quyết định mở thủ tục phá sản trong thời hạn 3 ngày làm việc kể từ ngày nhận được quyết định này.

Điều 4. Dự trữ bắt buộc

Dự trữ bắt buộc là số tiền mà tổ chức tín dụng phải gửi tại Ngân hàng Nhà nước được xác định theo quy định tại Điều 5, duy trì theo quy định tại Điều 9 và hướng dẫn tại Phụ lục ban hành kèm theo Thông tư này.

Điều 5. Xác định dự trữ bắt buộc

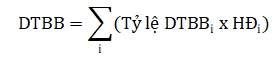

1. Dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc được Ngân hàng Nhà nước xác định cho từng tổ chức tín dụng bằng cách lấy tỷ lệ dự trữ bắt buộc quy định đối với tổ chức tín dụng theo từng loại tiền gửi trong kỳ duy trì dự trữ bắt buộc nhân với số dư bình quân tiền gửi phải tính dự trữ bắt buộc tại tổ chức tín dụng trong kỳ xác định dự trữ bắt buộc tương ứng theo từng loại tiền gửi.

Công thức tính dự trữ bắt buộc như sau:

Trong đó:

DTBB: Số tiền phải dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc đối với tổ chức tín dụng;

Tỷ lệ DTBBi: Tỷ lệ dự trữ bắt buộc quy định đối với tổ chức tín dụng tương ứng với tiền gửi phải tính dự trữ bắt buộc loại i áp dụng trong kỳ duy trì dự trữ bắt buộc;

HĐi: Số dư bình quân tiền gửi phải tính dự trữ bắt buộc loại i tại tổ chức tín dụng trong kỳ xác định dự trữ bắt buộc.

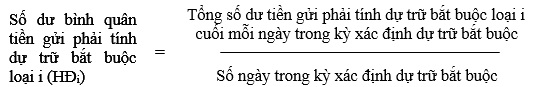

2. Số dư bình quân tiền gửi phải tính dự trữ bắt buộc tại tổ chức tín dụng trong kỳ xác định dự trữ bắt buộc được tính bằng cách cộng các số dư tiền gửi phải tính dự trữ bắt buộc cuối mỗi ngày tại toàn hệ thống của tổ chức tín dụng (bao gồm trụ sở chính, chi nhánh ở trong nước và các đơn vị trực thuộc hạch toán phụ thuộc ở trong nước của tổ chức tín dụng hoặc trụ sở của chi nhánh ngân hàng nước ngoài) trong kỳ chia cho tổng số ngày trong kỳ xác định dự trữ bắt buộc.

Công thức tính số dư bình quân tiền gửi phải tính dự trữ bắt buộc đối với từng loại tiền gửi như sau:

3. Kỳ duy trì dự trữ bắt buộc là khoảng thời gian của tháng hiện hành kể từ ngày đầu tiên của tháng đến hết ngày cuối cùng của tháng, bao gồm cả ngày nghỉ, lễ, Tết.

4. Kỳ xác định dự trữ bắt buộc là khoảng thời gian của tháng trước liền kề kể từ ngày đầu tiên của tháng đến hết ngày cuối cùng của tháng, bao gồm cả ngày nghỉ, lễ, Tết.3. Kỳ duy trì dự trữ bắt buộc là khoảng thời gian của tháng hiện hành kể từ ngày đầu tiên của tháng đến hết ngày cuối cùng của tháng, bao gồm cả ngày nghỉ, lễ, Tết.

Điều 6. Tỷ lệ dự trữ bắt buộc, lãi suất tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc

1. Tỷ lệ dự trữ bắt buộc đối với tổ chức tín dụng

a) Thống đốc Ngân hàng Nhà nước quyết định tỷ lệ dự trữ bắt buộc áp dụng đối với từng loại hình tổ chức tín dụng và từng loại tiền gửi phù hợp với mục tiêu chính sách tiền tệ quốc gia trong từng thời kỳ, trừ tỷ lệ dự trữ bắt buộc đối với tiền gửi bằng đồng Việt Nam đối với tổ chức tín dụng quy định tại điểm b Khoản này;

b) Đối với tổ chức tín dụng cho vay phát triển nông nghiệp, nông thôn được hỗ trợ qua công cụ dự trữ bắt buộc, tỷ lệ dự trữ bắt buộc đối với tiền gửi bằng đồng Việt Nam áp dụng theo quy định của Ngân hàng Nhà nước hướng dẫn thực hiện các biện pháp điều hành công cụ chính sách tiền tệ để hỗ trợ các tổ chức tín dụng cho vay phát triển nông nghiệp, nông thôn.

2. Lãi suất tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc của từng loại hình tổ chức tín dụng và từng loại tiền gửi do Thống đốc Ngân hàng Nhà nước quyết định phù hợp với mục tiêu chính sách tiền tệ quốc gia trong từng thời kỳ.

Điều 7. Giảm tỷ lệ dự trữ bắt buộc

Tổ chức tín dụng hỗ trợ quy định tại khoản 40 Điều 4 Luật Các tổ chức tín dụng (đã được sửa đổi, bổ sung năm 2017) được giảm 50% tỷ lệ dự trữ bắt buộc đối với tổ chức tín dụng đó quy định tại khoản 1 Điều 6 Thông tư này đối với tất cả các loại tiền gửi phải tính dự trữ bắt buộc theo phương án phục hồi đã được phê duyệt theo quy định tại khoản 7 Điều 148đ Luật Các tổ chức tín dụng (đã được sửa đổi, bổ sung năm 2017).

Điều 8. Cơ sở tiền gửi phải tính dự trữ bắt buộc

Cơ sở tiền gửi phải tính dự trữ bắt buộc bao gồm:

1. Tiền gửi của tổ chức (không bao gồm tổ chức tín dụng khác thành lập và hoạt động tại Việt Nam) và cá nhân tại tổ chức tín dụng dưới các hình thức: tiền gửi không kỳ hạn, tiền gửi có kỳ hạn, tiền gửi tiết kiệm, tiền gửi vốn chuyên dùng.

2. Tiền tổ chức tín dụng thu được từ phát hành chứng chỉ tiền gửi, kỳ phiếu, tín phiếu, trái phiếu.

3. Tiền gửi khác tại tổ chức tín dụng theo nguyên tắc có hoàn trả đầy đủ tiền gốc, lãi cho người gửi tiền theo thỏa thuận, trừ tiền ký quỹ, tiền gửi của tổ chức tín dụng khác thành lập và hoạt động tại Việt Nam.

Điều 9. Duy trì dự trữ bắt buộc

1. Tổ chức tín dụng duy trì dự trữ bắt buộc trên tài khoản thanh toán được mở tại Ngân hàng Nhà nước.

2. Tổ chức tín dụng duy trì đầy đủ dự trữ bắt buộc tại Ngân hàng Nhà nước trong kỳ duy trì dự trữ bắt buộc theo nguyên tắc sau:

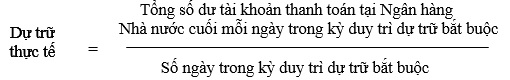

a) Số dư bình quân tài khoản thanh toán của tổ chức tín dụng tại Ngân hàng Nhà nước bao gồm tại Sở Giao dịch và các Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương trong kỳ duy trì dự trữ bắt buộc (sau đây gọi là dự trữ thực tế) không thấp hơn dự trữ bắt buộc trong kỳ đó.

Công thức tính dự trữ thực tế như sau:

b) Số dư tài khoản thanh toán của tổ chức tín dụng tại Ngân hàng Nhà nước hằng ngày trong kỳ duy trì dự trữ bắt buộc có thể thấp hơn hoặc cao hơn dự trữ bắt buộc trong kỳ đó.

3. Xác định vượt, thiếu dự trữ bắt buộc đối với tổ chức tín dụng

a) Vượt dự trữ bắt buộc là phần vượt của dự trữ thực tế so với dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc;

b) Thiếu dự trữ bắt buộc là phần còn thiếu của dự trữ thực tế so với dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc.

4. Tổ chức tín dụng thiếu dự trữ bắt buộc bị xử phạt vi phạm hành chính theo quy định pháp luật hiện hành về xử phạt vi phạm hành chính trong lĩnh vực tiền tệ và ngân hàng.

Điều 10. Thực hiện dự trữ bắt buộc đối với tiền gửi bằng ngoại tệ

1. Tiền gửi bằng ngoại tệ tại tổ chức tín dụng làm cơ sở tính dự trữ bắt buộc là tiền gửi bằng các loại ngoại tệ tại tổ chức tín dụng, được quy đổi thành USD và duy trì dự trữ bắt buộc bằng USD.

2. Trường hợp tổ chức tín dụng có số dư bình quân tiền gửi phải tính dự trữ bắt buộc bằng một trong các loại ngoại tệ EUR, JPY, GBP, CHF chiếm trên 50% tổng tiền gửi phải tính dự trữ bắt buộc bằng ngoại tệ thì tiền gửi phải tính dự trữ bắt buộc bằng các loại ngoại tệ có thể được quy đổi và duy trì dự trữ bắt buộc bằng loại ngoại tệ này.

3. Việc quy đổi các loại ngoại tệ thành USD để thực hiện quy định tại khoản 1 Điều này hoặc thành loại ngoại tệ quy định tại khoản 2 Điều này được quy đổi thông qua đồng Việt Nam và theo tỷ giá tổ chức tín dụng quy đổi ngoại tệ ra đồng Việt Nam để lập Bảng cân đối tài khoản kế toán theo quy định hiện hành của Ngân hàng Nhà nước về hệ thống tài khoản kế toán các tổ chức tín dụng tại tháng tương ứng với kỳ xác định dự trữ bắt buộc.

Điều 11. Báo cáo số dư bình quân tiền gửi phải tính dự trữ bắt buộc

1. Trong thời hạn 3 ngày làm việc đầu tháng, tổ chức tín dụng có trách nhiệm báo cáo số dư bình quân tiền gửi phải tính dự trữ bắt buộc trong kỳ xác định dự trữ bắt buộc theo Biểu DTBB001 đính kèm Thông tư này làm cơ sở tính toán dự trữ bắt buộc của kỳ duy trì dự trữ bắt buộc, gửi Sở Giao dịch Ngân hàng Nhà nước bằng văn bản trực tiếp hoặc qua dịch vụ bưu chính, hoặc bằng văn bản điện tử qua hệ thống thông tin quản lý dự trữ bắt buộc, hoặc theo phương thức khác theo hướng dẫn của Ngân hàng Nhà nước (Sở Giao dịch); tổ chức tín dụng chịu trách nhiệm trước pháp luật về tính chính xác, hợp pháp và hợp lệ của số liệu báo cáo này.

2. Đối với tổ chức tín dụng thuộc loại hình được áp dụng tỷ lệ dự trữ bắt buộc mức 0% đối với tất cả các loại tiền gửi phải tính dự trữ bắt buộc, không phải gửi báo cáo theo quy định tại khoản 1 Điều này trong các kỳ duy trì dự trữ bắt buộc áp dụng tỷ lệ dự trữ bắt buộc 0%.

Điều 12. Trách nhiệm của Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương

1. Cập nhật kịp thời, chính xác tài khoản thanh toán tổ chức tín dụng mở tại Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương (sau đây gọi là Ngân hàng Nhà nước chi nhánh) trên hệ thống thông tin quản lý dự trữ bắt buộc theo hướng dẫn của Cục Công nghệ thông tin.

2. Đầu mối, phối hợp với Cục Công nghệ thông tin bảo đảm tính chính xác, kịp thời của dữ liệu số dư tài khoản thanh toán của tổ chức tín dụng mở tại Ngân hàng Nhà nước chi nhánh trên hệ thống thông tin quản lý dự trữ bắt buộc.

3. Gửi Sở Giao dịch Ngân hàng Nhà nước các văn bản, quyết định về kiểm soát đặc biệt, chấm dứt kiểm soát đặc biệt, giải thể, thu hồi Giấy phép của tổ chức tín dụng trong thời hạn 3 ngày làm việc kể từ ngày Ngân hàng Nhà nước chi nhánh ban hành các văn bản, quyết định này.

4. Căn cứ nội dung giảm tỷ lệ dự trữ bắt buộc đối với tổ chức tín dụng hỗ trợ (nếu có) tại phương án phục hồi đã được Giám đốc Ngân hàng Nhà nước chi nhánh phê duyệt theo quy định, Ngân hàng Nhà nước chi nhánh gửi văn bản cho Sở Giao dịch Ngân hàng Nhà nước về việc giảm tỷ lệ dự trữ bắt buộc đối với tổ chức tín dụng hỗ trợ, trong đó nêu cụ thể tên tổ chức tín dụng hỗ trợ, tháng bắt đầu áp dụng và thời hạn áp dụng giảm tỷ lệ dự trữ bắt buộc.

5. Trong thời hạn 30 ngày làm việc kể từ ngày nhận được danh sách các tổ chức tín dụng thiếu dự trữ bắt buộc của Sở Giao dịch Ngân hàng Nhà nước, xử lý theo thẩm quyền hoặc kiến nghị Thống đốc Ngân hàng Nhà nước các biện pháp xử lý đối với các tổ chức tín dụng thiếu dự trữ bắt buộc theo quy định hiện hành, báo cáo Thống đốc Ngân hàng Nhà nước, đồng gửi Vụ Chính sách tiền tệ, Cơ quan Thanh tra, giám sát ngân hàng và Sở Giao dịch Ngân hàng Nhà nước các quyết định xử lý tổ chức tín dụng thiếu dự trữ bắt buộc.

6. Giám sát, thanh tra và xử lý vi phạm theo thẩm quyền đối với tổ chức tín dụng trong việc thực hiện các quy định tại Thông tư này.

Điều 13. Trách nhiệm của Sở Giao dịch Ngân hàng Nhà nước

1. Thực hiện trách nhiệm đơn vị quản lý dự trữ bắt buộc của tổ chức tín dụng như sau:

a) Đầu mối, phối hợp với Cục Công nghệ thông tin và các đơn vị liên quan hướng dẫn tổ chức tín dụng gửi báo cáo số dư bình quân tiền gửi phải tính dự trữ bắt buộc và tiếp nhận thông báo dự trữ bắt buộc qua hệ thống thông tin quản lý dự trữ bắt buộc;

b) Trong thời hạn 5 ngày làm việc đầu tháng, trên cơ sở báo cáo số dư bình quân tiền gửi phải tính dự trữ bắt buộc trong kỳ xác định dự trữ bắt buộc của tổ chức tín dụng gửi đến, Sở Giao dịch Ngân hàng Nhà nước xác định, thông báo số tiền phải dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc và thông báo tình hình thực hiện dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc tháng trước cho tổ chức tín dụng theo Biểu DTBB002 đính kèm Thông tư này;

c) Trong thời hạn 7 ngày làm việc đầu tháng, trả lãi tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc tháng trước cho tổ chức tín dụng;

d) Trong thời hạn 10 ngày làm việc đầu tháng, tổng hợp tình hình chấp hành dự trữ bắt buộc trong kỳ duy trì dự trữ bắt buộc tháng trước của các tổ chức tín dụng, báo cáo Thống đốc Ngân hàng Nhà nước và đồng thời gửi Cơ quan Thanh tra, giám sát ngân hàng, Vụ Chính sách tiền tệ theo Biểu DTBB003 đính kèm Thông tư này, gửi Ngân hàng Nhà nước chi nhánh danh sách các tổ chức tín dụng thiếu dự trữ bắt buộc (cụ thể số tiền phải dự trữ bắt buộc, dự trữ thực tế và số tiền thiếu dự trữ bắt buộc của từng tổ chức tín dụng) có trụ sở chính hoặc có trụ sở (đối với chi nhánh ngân hàng nước ngoài) trên địa bàn.

2. Cập nhật kịp thời, chính xác tài khoản thanh toán tổ chức tín dụng mở tại Sở Giao dịch Ngân hàng Nhà nước trên hệ thống thông tin quản lý dự trữ bắt buộc theo hướng dẫn của Cục Công nghệ thông tin.

3. Đầu mối, phối hợp với Cục Công nghệ thông tin bảo đảm tính chính xác, kịp thời của dữ liệu số dư tài khoản thanh toán của tổ chức tín dụng mở tại Sở Giao dịch Ngân hàng Nhà nước trên hệ thống thông tin quản lý dự trữ bắt buộc.

4. Căn cứ văn bản của Cơ quan Thanh tra, giám sát ngân hàng hoặc của Ngân hàng Nhà nước chi nhánh về việc giảm tỷ lệ dự trữ bắt buộc đối với tổ chức tín dụng hỗ trợ, Sở Giao dịch Ngân hàng Nhà nước xác định, thông báo số tiền phải dự trữ bắt buộc và thực hiện các công việc khác quy định tại khoản 1 Điều này đối với tổ chức tín dụng hỗ trợ.

Điều 14. Trách nhiệm của Cục Công nghệ thông tin

1. Xây dựng, cài đặt và hướng dẫn vận hành hệ thống thông tin quản lý dự trữ bắt buộc (phần cứng, phần mềm, cơ sở dữ liệu) để Sở Giao dịch Ngân hàng Nhà nước, Ngân hàng Nhà nước chi nhánh, tổ chức tín dụng và các đơn vị có liên quan thực hiện báo cáo, tính toán dự trữ bắt buộc, xác định dự trữ thực tế, vượt dự trữ bắt buộc, thiếu dự trữ bắt buộc, trả lãi tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc của tổ chức tín dụng.

2. Phối hợp với Sở Giao dịch Ngân hàng Nhà nước hướng dẫn tổ chức tín dụng gửi báo cáo số dư bình quân tiền gửi phải tính dự trữ bắt buộc và tiếp nhận thông báo dự trữ bắt buộc qua hệ thống thông tin quản lý dự trữ bắt buộc.

3. Hướng dẫn việc cấp và thu hồi mã khóa truy cập, mã khóa chữ ký điện tử cho thành viên tham gia hệ thống thông tin quản lý dự trữ bắt buộc.

Điều 15. Trách nhiệm của Vụ Chính sách tiền tệ

1. Căn cứ vào mục tiêu chính sách tiền tệ, trình Thống đốc Ngân hàng Nhà nước xem xét, quyết định:

a) Tỷ lệ dự trữ bắt buộc đối với từng loại hình tổ chức tín dụng và từng loại tiền gửi trong từng thời kỳ;

b) Mức lãi suất tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc của từng loại hình tổ chức tín dụng và từng loại tiền gửi trong từng thời kỳ.

2. Đầu mối xử lý các vướng mắc phát sinh liên quan đến quy định tại Thông tư này.

Điều 16. Trách nhiệm của Cơ quan Thanh tra, giám sát ngân hàng

1. Căn cứ nội dung giảm tỷ lệ dự trữ bắt buộc đối với tổ chức tín dụng hỗ trợ (nếu có) tại phương án phục hồi đã được phê duyệt (trừ phương án phục hồi do Giám đốc Ngân hàng Nhà nước chi nhánh phê duyệt theo quy định), Cơ quan Thanh tra, giám sát ngân hàng gửi văn bản cho Sở Giao dịch Ngân hàng Nhà nước về việc giảm tỷ lệ dự trữ bắt buộc đối với tổ chức tín dụng hỗ trợ, trong đó nêu cụ thể tên tổ chức tín dụng hỗ trợ, tháng bắt đầu áp dụng và thời hạn áp dụng giảm tỷ lệ dự trữ bắt buộc.

2. Gửi Sở Giao dịch Ngân hàng Nhà nước các văn bản, quyết định của Ngân hàng Nhà nước về kiểm soát đặc biệt, chấm dứt kiểm soát đặc biệt, giải thể, thu hồi Giấy phép của tổ chức tín dụng trong thời hạn 3 ngày làm việc kể từ ngày Ngân hàng Nhà nước ban hành các văn bản, quyết định này, trừ các văn bản, quyết định do Ngân hàng Nhà nước chi nhánh ban hành.

3. Trong thời hạn 30 ngày làm việc kể từ ngày nhận được báo cáo của Sở Giao dịch Ngân hàng Nhà nước về tình hình chấp hành dự trữ bắt buộc của tổ chức tín dụng, xử lý theo thẩm quyền hoặc kiến nghị Thống đốc Ngân hàng Nhà nước các biện pháp xử lý đối với các tổ chức tín dụng thiếu dự trữ bắt buộc theo quy định hiện hành, báo cáo Thống đốc Ngân hàng Nhà nước, đồng gửi Vụ Chính sách tiền tệ và Sở Giao dịch Ngân hàng Nhà nước các quyết định xử lý tổ chức tín dụng thiếu dự trữ bắt buộc.

4. Giám sát, thanh tra và xử lý vi phạm theo thẩm quyền đối với tổ chức tín dụng trong việc thực hiện các quy định tại Thông tư này.

Điều 17. Hiệu lực thi hành

1. Thông tư này có hiệu lực thi hành kể từ ngày 01/3/2020.

2. Kể từ ngày Thông tư này có hiệu lực thi hành, các văn bản sau đây hết hiệu lực thi hành:

a) Quyết định số 581/2003/QĐ-NHNN ngày 09 tháng 6 năm 2003 của Thống đốc Ngân hàng Nhà nước về việc ban hành Quy chế dự trữ bắt buộc đối với các tổ chức tín dụng;

b) Thông tư số 27/2011/TT-NHNN ngày 31 tháng 8 năm 2011 của Ngân hàng Nhà nước về sửa đổi, bổ sung một số điều của Quy chế dự trữ bắt buộc đối với các tổ chức tín dụng ban hành kèm theo Quyết định số 581/2003/QĐ-NHNN ngày 09 tháng 6 năm 2003 của Thống đốc Ngân hàng Nhà nước;

c) Thông tư số 23/2015/TT-NHNN ngày 04 tháng 12 năm 2015 của Thống đốc Ngân hàng Nhà nước về sửa đổi, bổ sung một số điều của Quy chế dự trữ bắt buộc đối với các tổ chức tín dụng ban hành kèm theo Quyết định số 581/2003/QĐ-NHNN ngày 09 tháng 6 năm 2003 của Thống đốc Ngân hàng Nhà nước.

3. Đối với tổ chức tín dụng được kiểm soát đặc biệt trước thời điểm Thông tư này có hiệu lực và đang không thực hiện dự trữ bắt buộc theo các văn bản của Ngân hàng Nhà nước, thời điểm bắt đầu không thực hiện dự trữ bắt buộc theo các văn bản của Ngân hàng Nhà nước mà tổ chức tín dụng đang áp dụng.

4. Đối với tổ chức tín dụng được chấp thuận giải thể hoặc có quyết định mở thủ tục phá sản hoặc có quyết định thu hồi Giấy phép của cơ quan có thẩm quyền trước thời điểm Thông tư này có hiệu lực và đang thực hiện dự trữ bắt buộc theo quy định hiện hành, thời điểm bắt đầu không thực hiện dự trữ bắt buộc từ tháng tiếp theo tháng Thông tư này có hiệu lực.

5. Trước thời điểm Thông tư này có hiệu lực, đối với kỳ duy trì dự trữ bắt buộc mà Sở Giao dịch Ngân hàng Nhà nước, Ngân hàng Nhà nước chi nhánh đã thông báo dự trữ bắt buộc cho tổ chức tín dụng thuộc đơn vị quản lý, Sở Giao dịch Ngân hàng Nhà nước, Ngân hàng Nhà nước chi nhánh tiếp tục thực hiện trả lãi tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc cho tổ chức tín dụng thuộc đơn vị quản lý cho kỳ duy trì dự trữ bắt buộc này theo Quy chế dự trữ bắt buộc đối với các tổ chức tín dụng ban hành kèm theo Quyết định số 581/2003/QĐ-NHNN ngày 09 tháng 6 năm 2003 của Thống đốc Ngân hàng Nhà nước, được sửa đổi, bổ sung bởi các Thông tư số 27/2011/TT-NHNN ngày 31 tháng 8 năm 2011 và Thông tư số 23/2015/TT-NHNN ngày 04 tháng 12 năm 2015 của Ngân hàng Nhà nước.

Điều 18. Tổ chức thực hiện

Chánh Văn phòng, Vụ trưởng Vụ Chính sách tiền tệ, Thủ trưởng các đơn vị thuộc Ngân hàng Nhà nước, Giám đốc Ngân hàng Nhà nước chi nhánh các tỉnh, thành phố trực thuộc Trung ương, Chủ tịch Hội đồng quản trị, Chủ tịch Hội đồng thành viên, Tổng Giám đốc (Giám đốc) tổ chức tín dụng, chi nhánh ngân hàng nước ngoài chịu trách nhiệm tổ chức thực hiện Thông tư này./.