THÔNG TƯ

Quy định về phát hành tín phiếu Ngân hàng Nhà nước

Căn cứ Luật Ngân hàng Nhà nước ngày 16 tháng 6 năm 2010;

Căn cứ Luật Các tổ chức tín dụng ngày 16 tháng 6 năm 2010 và Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng ngày 20 tháng 11 năm 2017;

Căn cứ Nghị định số 16/2017/NĐ-CP ngày 17 tháng 02 năm 2017 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Ngân hàng Nhà nước Việt Nam;

Theo đề nghị của Vụ trưởng Vụ Chính sách tiền tệ;

Thống đốc Ngân hàng Nhà nước Việt Nam ban hành Thông tư quy định về phát hành tín phiếu Ngân hàng Nhà nước.

Chương I

QUY ĐỊNH CHUNG

Điều 1. Phạm vi điều chỉnh

Thông tư này quy định việc Ngân hàng Nhà nước Việt Nam (sau đây gọi là Ngân hàng Nhà nước) phát hành tín phiếu Ngân hàng Nhà nước để thực hiện chính sách tiền tệ quốc gia.

Điều 2. Đối tượng áp dụng

1. Ngân hàng Nhà nước.

2. Ngân hàng thương mại, chi nhánh ngân hàng nước ngoài, công ty tài chính, ngân hàng hợp tác xã, ngân hàng chính sách (sau đây gọi là tổ chức tín dụng).

3. Bảo hiểm tiền gửi Việt Nam.

Điều 3. Giải thích từ ngữ

1. Tín phiếu Ngân hàng Nhà nước là giấy tờ có giá ngắn hạn do Ngân hàng Nhà nước phát hành để thực hiện chính sách tiền tệ quốc gia.

2. Ngày thanh toán tín phiếu Ngân hàng Nhà nước là ngày tổ chức tín dụng phải chuyển tiền mua tín phiếu Ngân hàng Nhà nước cho Ngân hàng Nhà nước.

3. Ngày phát hành tín phiếu Ngân hàng Nhà nước là ngày thanh toán tín phiếu Ngân hàng Nhà nước và là căn cứ để xác định ngày tín phiếu Ngân hàng Nhà nước đến hạn thanh toán.

4. Thời hạn tín phiếu Ngân hàng Nhà nước là khoảng thời gian được tính từ ngày liền kề tiếp theo ngày phát hành tín phiếu Ngân hàng Nhà nước đến ngày tín phiếu Ngân hàng Nhà nước đến hạn thanh toán.

Chương II

QUY ĐỊNH CỤ THỂ

Điều 4. Các điều kiện, điều khoản cơ bản của tín phiếu Ngân hàng Nhà nước

1. Đối tượng: Tín phiếu Ngân hàng Nhà nước được phát hành cho tổ chức tín dụng có tài khoản thanh toán bằng đồng Việt Nam tại Ngân hàng Nhà nước.

2. Đồng tiền phát hành: Tín phiếu Ngân hàng Nhà nước được phát hành, hạch toán và thanh toán bằng đồng Việt Nam.

3. Thời hạn: Thời hạn tín phiếu Ngân hàng Nhà nước do Ngân hàng Nhà nước quyết định và không vượt quá 364 ngày.

4. Mệnh giá: Tín phiếu Ngân hàng Nhà nước có mệnh giá là 100.000 đồng (một trăm nghìn đồng) hoặc bội số của 100.000 đồng.

5. Hình thức: Tín phiếu Ngân hàng Nhà nước được phát hành dưới hình thức ghi sổ.

6. Lãi suất: Lãi suất tín phiếu Ngân hàng Nhà nước do Ngân hàng Nhà nước quyết định, phù hợp với diễn biến thị trường tiền tệ và mục tiêu điều hành chính sách tiền tệ trong từng thời kỳ.

7. Tín phiếu Ngân hàng Nhà nước được phát hành với giá bán thấp hơn mệnh giá và được thanh toán một lần bằng mệnh giá vào ngày tín phiếu Ngân hàng Nhà nước đến hạn thanh toán.

Điều 5. Giá bán tín phiếu Ngân hàng Nhà nước

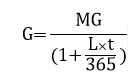

1. Giá bán một (01) tín phiếu Ngân hàng Nhà nước được xác định theo công thức sau:

Trong đó:

G: Giá bán một (01) tín phiếu Ngân hàng Nhà nước;

MG: Mệnh giá tín phiếu Ngân hàng Nhà nước;

L: Lãi suất tín phiếu Ngân hàng Nhà nước (%/năm);

t: Thời hạn tín phiếu Ngân hàng Nhà nước (số ngày).

2. Số tiền bán tín phiếu Ngân hàng Nhà nước được xác định theo công thức sau:

GG = G x N

Trong đó:

GG: Số tiền bán tín phiếu Ngân hàng Nhà nước;

G: Giá bán một (01) tín phiếu Ngân hàng Nhà nước;

N: Số lượng tín phiếu Ngân hàng Nhà nước phát hành.

Điều 6. Phương thức phát hành tín phiếu Ngân hàng Nhà nước

1. Tín phiếu Ngân hàng Nhà nước được phát hành theo phương thức đấu thầu hoặc phương thức bắt buộc.

2. Phát hành theo phương thức đấu thầu:

Việc phát hành tín phiếu Ngân hàng Nhà nước theo phương thức đấu thầu được thực hiện theo quy định của Ngân hàng Nhà nước về đấu thầu qua nghiệp vụ thị trường mở.

3. Phát hành theo phương thức bắt buộc:

a) Căn cứ vào mục tiêu chính sách tiền tệ trong từng thời kỳ và tình hình thực tế, Ngân hàng Nhà nước quyết định phát hành tín phiếu Ngân hàng Nhà nước theo phương thức bắt buộc đối với tổ chức tín dụng. Tổ chức tín dụng phải thực hiện mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc theo Quyết định của Thống đốc Ngân hàng Nhà nước;

b) Trường hợp cần thiết Ngân hàng Nhà nước có thể xem xét mua lại trước hạn tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc. Thống đốc Ngân hàng Nhà nước quyết định việc mua lại trước hạn tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc.

Điều 7. Thanh toán tín phiếu Ngân hàng Nhà nước

1. Tổ chức tín dụng thanh toán số tiền mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức đấu thầu thực hiện theo quy định của Ngân hàng Nhà nước về nghiệp vụ thị trường mở.

2. Tổ chức tín dụng thanh toán số tiền mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc như sau: Tổ chức tín dụng phải chuyển tiền mua tín phiếu Ngân hàng Nhà nước vào tài khoản theo chỉ định của Ngân hàng Nhà nước trong ngày thanh toán tín phiếu Ngân hàng Nhà nước. Tổ chức tín dụng phải đảm bảo ghi đầy đủ thông tin trên lệnh chuyển tiền theo yêu cầu của Ngân hàng Nhà nước.

3. Vào ngày tín phiếu Ngân hàng Nhà nước đến hạn thanh toán, Ngân hàng Nhà nước thực hiện thanh toán số tiền bằng mệnh giá tín phiếu Ngân hàng Nhà nước cho tổ chức tín dụng. Trường hợp ngày tín phiếu Ngân hàng Nhà nước đến hạn thanh toán là ngày nghỉ cuối tuần hoặc ngày nghỉ lễ thì việc thanh toán tín phiếu Ngân hàng Nhà nước được thực hiện vào ngày làm việc liền kề tiếp theo ngày nghỉ đó.

Điều 8. Chi phí phát hành, trả lãi tín phiếu

Chi phí phát hành và trả lãi tín phiếu Ngân hàng Nhà nước được Ngân hàng Nhà nước hạch toán vào chi phí nghiệp vụ của Ngân hàng Nhà nước.

Điều 9. Sử dụng tín phiếu Ngân hàng Nhà nước trong các giao dịch của Ngân hàng Nhà nước

Tín phiếu Ngân hàng Nhà nước được sử dụng trong các giao dịch của Ngân hàng Nhà nước theo quyết định của Thống đốc Ngân hàng Nhà nước trong từng thời kỳ.

Điều 10. Mua, bán, cầm cố tín phiếu Ngân hàng Nhà nước

1. Tổ chức tín dụng được mua, bán, cầm cố tín phiếu Ngân hàng Nhà nước với nhau, phù hợp với các quy định của pháp luật.

2. Bảo hiểm tiền gửi Việt Nam được mua tín phiếu Ngân hàng Nhà nước từ tổ chức tín dụng trên cơ sở thỏa thuận giữa Bảo hiểm tiền gửi Việt Nam và tổ chức tín dụng.

Điều 11. Lưu ký tín phiếu Ngân hàng Nhà nước

Tín phiếu Ngân hàng Nhà nước được lưu ký tại Ngân hàng Nhà nước theo quy định của Ngân hàng Nhà nước về việc lưu ký và sử dụng giấy tờ có giá tại Ngân hàng Nhà nước.

Điều 12. Xử lý trường hợp tổ chức tín dụng không thanh toán hoặc thanh toán không đủ số tiền mua tín phiếu Ngân hàng Nhà nước

1. Việc xử lý đối với tổ chức tín dụng không thanh toán hoặc thanh toán không đủ số tiền mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức đấu thầu được thực hiện theo quy định của Ngân hàng Nhà nước về nghiệp vụ thị trường mở.

2. Việc xử lý đối với tổ chức tín dụng không thanh toán hoặc thanh toán không đủ số tiền mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc được thực hiện như sau:

a) Đến cuối ngày thanh toán tín phiếu Ngân hàng Nhà nước, Ngân hàng Nhà nước (Sở Giao dịch, Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc trung ương) thực hiện tự động trích tài khoản thanh toán của tổ chức tín dụng tại Ngân hàng Nhà nước cho đến khi thu hồi đủ số tiền mua tín phiếu Ngân hàng Nhà nước và thông báo bằng văn bản cho tổ chức tín dụng biết;

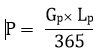

b) Trường hợp tài khoản thanh toán của tổ chức tín dụng tại Ngân hàng Nhà nước không đủ thanh toán số tiền mua tín phiếu Ngân hàng Nhà nước còn thiếu, tổ chức tín dụng phải chịu phạt chậm thanh toán đối với số tiền mua tín phiếu Ngân hàng Nhà nước còn thiếu theo mức lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng. Số tiền phạt chậm thanh toán của từng ngày theo công thức sau:

Trong đó:

P: Số tiền phạt chậm thanh toán của từng ngày;

Gp: Số tiền mua tín phiếu Ngân hàng Nhà nước còn thiếu tính đến cuối ngày;

Lp: Lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng theo quyết định của Thống đốc Ngân hàng Nhà nước tại thời điểm tính số tiền phạt chậm thanh toán (%/năm);

c) Trong 05 ngày làm việc liền kề tiếp theo kể từ ngày thanh toán, hằng ngày Ngân hàng Nhà nước (Sở Giao dịch, Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc trung ương) tự động trích nợ tài khoản thanh toán của tổ chức tín dụng tại Ngân hàng Nhà nước cho đến khi thu hồi đủ số tiền mua tín phiếu Ngân hàng Nhà nước còn thiếu và số tiền phạt chậm thanh toán chưa được thanh toán; thu số tiền mua tín phiếu Ngân hàng Nhà nước còn thiếu trước, thu số tiền phạt chậm thanh toán sau;

d) Hết thời hạn trích nợ tài khoản thanh toán quy định tại điểm c Khoản này:

(i) Tổ chức tín dụng không thanh toán đủ số tiền mua tín phiếu Ngân hàng Nhà nước bị xử phạt vi phạm hành chính theo quy định về xử phạt vi phạm hành chính trong lĩnh vực tiền tệ và ngân hàng;

(ii) Ngân hàng Nhà nước (Sở Giao dịch, Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc trung ương) thực hiện: hủy phần tín phiếu Ngân hàng Nhà nước chưa được thanh toán tính theo mệnh giá và được làm tròn lên theo bội số của mệnh giá tín phiếu Ngân hàng Nhà nước; dừng tính số tiền phạt chậm thanh toán; đồng thời, tiếp tục tự động trích nợ tài khoản thanh toán hoặc thực hiện thu từ các nguồn khác (nếu có) của tổ chức tín dụng để thu đủ số tiền phạt chậm thanh toán;

đ) Ngân hàng Nhà nước (Sở Giao dịch, Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc trung ương) thực hiện xác định số tiền mua tín phiếu Ngân hàng Nhà nước còn thiếu, số tiền phạt chậm thanh toán chưa được thanh toán vào cuối mỗi ngày làm việc và thực hiện tự động trích nợ tài khoản thanh toán để thu hồi số tiền trên vào ngày làm việc liền kề tiếp theo; đồng thời, thông báo bằng văn bản cho tổ chức tín dụng biết.

Chương III

TỔ CHỨC THỰC HIỆN

Điều 13. Trách nhiệm của các đơn vị thuộc Ngân hàng Nhà nước

1. Vụ Chính sách tiền tệ

Chủ trì, phối hợp với các đơn vị liên quan trình Thống đốc Ngân hàng Nhà nước quyết định các nội dung liên quan đến việc phát hành tín phiếu Ngân hàng Nhà nước: khối lượng, lãi suất, thời hạn, ngày thanh toán, phương thức phát hành và các nội dung khác; mua lại trước hạn tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc.

2. Sở Giao dịch

a) Thực hiện các trách nhiệm theo quy định hiện hành về đấu thầu tín phiếu Ngân hàng Nhà nước qua nghiệp vụ thị trường mở;

b) Đối với phát hành tín phiếu Ngân hàng Nhà nước theo phương thức bắt buộc:

(i) Thông báo về việc phát hành tín phiếu Ngân hàng Nhà nước theo phương thức bắt buộc cho tổ chức tín dụng theo Quyết định của Thống đốc Ngân hàng Nhà nước;

(ii) Thực hiện phát hành, thu tiền bán, tính số tiền phạt chậm thanh toán, thanh toán tín phiếu Ngân hàng Nhà nước khi đến hạn cho tổ chức tín dụng, hạch toán kế toán theo quy định;

(iii) Thực hiện việc xử lý trường hợp tổ chức tín dụng không thanh toán hoặc thanh toán không đủ số tiền mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc theo quy định tại khoản 2 Điều 12 Thông tư này; Có văn bản gửi Cơ quan Thanh tra, giám sát ngân hàng danh sách tổ chức tín dụng không thanh toán đủ số tiền mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc ngay sau khi hết thời hạn trích nợ;

(iv) Đầu mối xử lý các khó khăn, vướng mắc phát sinh trong quá trình thực hiện phát hành tín phiếu Ngân hàng Nhà nước theo phương thức bắt buộc;

c) Thực hiện việc lưu ký và các thủ tục về chuyển giao quyền sở hữu tín phiếu Ngân hàng Nhà nước; Đầu mối tham mưu trình Thống đốc Ngân hàng Nhà nước quyết định cho phép Bảo hiểm tiền gửi Việt Nam mở tài khoản lưu ký tín phiếu Ngân hàng Nhà nước tại Ngân hàng Nhà nước;

d) Tổng hợp báo cáo Thống đốc Ngân hàng Nhà nước, đồng gửi Vụ Chính sách tiền tệ kết quả phát hành tín phiếu Ngân hàng Nhà nước sau từng đợt phát hành.

3. Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc trung ương

a) Thông báo về việc phát hành tín phiếu Ngân hàng Nhà nước theo phương thức bắt buộc cho tổ chức tín dụng theo Quyết định của Thống đốc Ngân hàng Nhà nước;

b) Thực hiện phát hành, thu tiền bán, tính số tiền phạt chậm thanh toán, thanh toán tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc khi đến hạn cho tổ chức tín dụng, hạch toán kế toán theo quy định;

c) Thực hiện việc xử lý trường hợp tổ chức tín dụng không thanh toán hoặc thanh toán không đủ số tiền mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc theo quy định tại khoản 2 Điều 12 Thông tư này; Có văn bản gửi Cơ quan Thanh tra, giám sát ngân hàng danh sách tổ chức tín dụng không thanh toán đủ số tiền mua tín phiếu Ngân hàng Nhà nước phát hành theo phương thức bắt buộc ngay sau khi hết thời hạn trích nợ;

d) Lập báo cáo về phát hành và thanh toán tín phiếu Ngân hàng Nhà nước theo phương thức bắt buộc gửi Sở Giao dịch ngay sau từng đợt phát hành;

đ) Đầu mối xử lý các khó khăn, vướng mắc phát sinh trong quá trình thực hiện phát hành tín phiếu Ngân hàng Nhà nước theo phương thức bắt buộc.

4. Vụ Tài chính - Kế toán

Hướng dẫn việc hạch toán kế toán đối với các giao dịch tín phiếu Ngân hàng Nhà nước.

Điều 14. Hiệu lực thi hành

1. Thông tư này có hiệu lực thi hành từ ngày 09/12/2019.

2. Thông tư này thay thế Quyết định số 362/1999/QĐ-NHNN1 ngày 08/10/1999 của Thống đốc Ngân hàng Nhà nước về việc ban hành Quy chế phát hành tín phiếu Ngân hàng Nhà nước.

3. Bãi bỏ quy định tại khoản 2 Điều 13 Thông tư số 24/2014/TT-NHNN ngày 06/9/2014 hướng dẫn một số nội dung về hoạt động bảo hiểm tiền gửi.

Điều 15. Tổ chức thực hiện

Chánh Văn phòng, Vụ trưởng Vụ Chính sách tiền tệ, Thủ trưởng các đơn vị có liên quan thuộc Ngân hàng Nhà nước, Giám đốc Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc trung ương, Chủ tịch Hội đồng quản trị, Chủ tịch Hội đồng thành viên và Tổng giám đốc (Giám đốc) tổ chức tín dụng, Chủ tịch Hội đồng quản trị và Tổng Giám đốc Bảo Hiểm tiền gửi Việt Nam chịu trách nhiệm tổ chức thực hiện Thông tư này./.